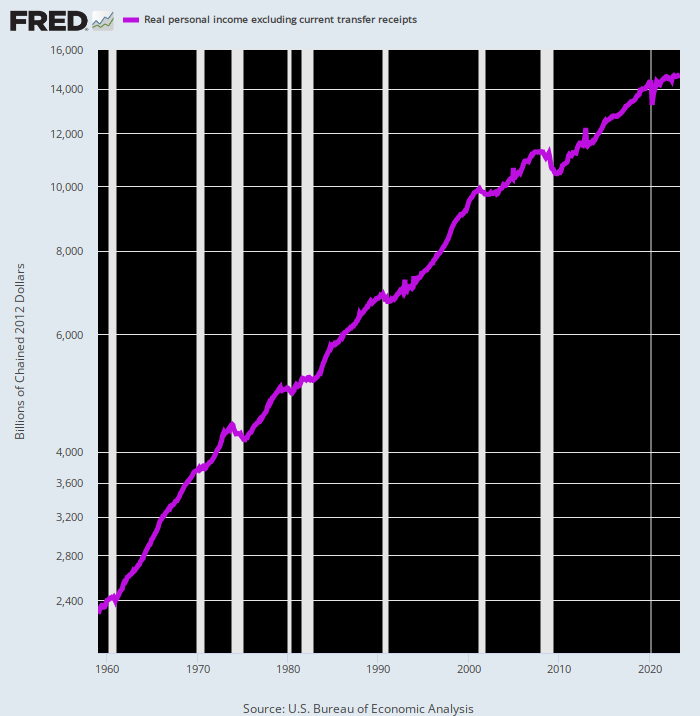

هنا بندقية تدخين من عيار كبير. تعتبر سلسلة BEA للدخل الشخصي الحقيقي ناقص مدفوعات التحويل بمثابة وكيل صالح للخدمة لإنتاج السوق الخاص قبل تأثير تحفيز واشنطن والتشوهات الناجمة عن مدفوعات التحويل والاقتراض الحكومي. بعد كل شيء ، الدخل المكتسب - الأجور والرواتب والمكافآت والأرباح والفوائد وأرباح الأسهم - هو الدفع لعوامل الإنتاج مقابل الإنتاج وبالتالي المعاملة بالمثل.

الاتجاه طويل الأجل يتجه نحو الجنوب بشكل قاطع. منذ ذروة ما قبل الإغلاق في فبراير 2020 ، في الواقع ، تباطأ معدل النمو إلى مجرد 17 في المئة 0f متوسط ما قبل عام 2000.

النمو السنوي للدخل الشخصي الحقيقي مطروحًا منه مدفوعات التحويل:

- من فبراير 1960 إلى فبراير 2000: +3.62 في المائة ؛

- فبراير 2000 إلى فبراير 2020: +2.08 في المائة ؛

- فبراير 2020 إلى مايو 2023: +0.61 في المائة.

لا يتطلب الأمر الكثير من التفكير لشرح هذا الاتجاه الكئيب. إن الاقتصاد الأمريكي مثقل بالديون ، كما أنه يعاني من نقص في العمالة ، ومليء بالمضاربات غير المنتجة والهندسة المالية ، والمتعطش للاستثمار المنتج. مجتمعة ، كانت هذه القوى الخبيثة أكثر من كافية لإبطاء النمو الأساسي للاقتصاد الأمريكي إلى الزحف.

من المؤكد أن الحكومة تعلن عن ارتفاع طفيف في نمو إجمالي الناتج المحلي الحقيقي عن الرقم الفاتر البالغ 0.61 في المائة المعروض أعلاه. خلال الفترة ما يعادل 3.25 سنوات بين الربع الرابع 4 والربع الأول 2019 ، في الواقع ، تم تسجيل النمو السنوي للناتج المحلي الإجمالي الحقيقي في 1.61 في المئة. لا يزال هذا ليس شيئًا للكتابة عنه ، لكنه أفضل بكثير من الربح الضئيل الذي حققه المنتجون الخاصون وكسبوه منذ ذروة ما قبل كوفيد.

يرجع الاختلاف بالطبع إلى عجائب محاسبة الناتج المحلي الإجمالي. وهذا يعني أن مدفوعات التحويل الضخمة من المنتجين إلى غير المنتجين والإنفاق والاقتراض الفيدرالي الهائل وتسييله في مطابع الاحتياطي الفيدرالي تؤدي بالفعل إلى زيادة الناتج المحلي الإجمالي بالمعنى المحاسبي وفي الوقت الحالي.

للأسف ، فإن فرض ضرائب كبيرة على المنتجين اليوم والتهديد بالمزيد من الضرائب المستقبلية لخدمة الدين العام المتضخم ليس مصدرًا للنمو المستدام. إنه ببساطة يسرق الموارد الاقتصادية من المستقبل.

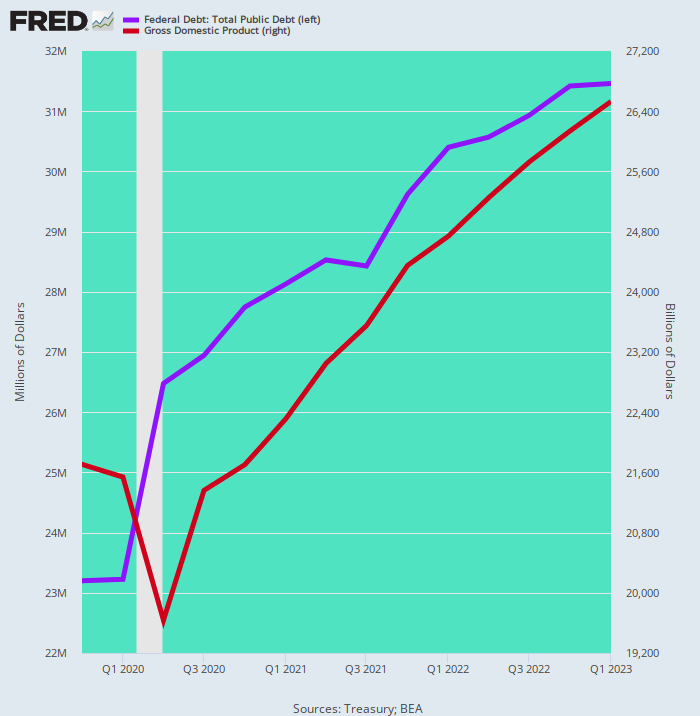

لتجنب الشك ، ضع في اعتبارك الرسم البياني أدناه. يُظهر أنه بين الربع الرابع 4 والربع الأول من عام 2019 ، ارتفع الدين العام (الخط الأزرق) بمقدار 1 تريليون دولار - وهو رقم يساوي 1.70X زيادة 4.82 تريليون دولار في الناتج المحلي الإجمالي الاسمي (الخط البني).

وغني عن القول ، أنك لست بحاجة إلى قاعدة شريحة أو حتى عداد لتوقع إلى أين سيؤدي ذلك. بعد 12 عامًا فقط بمعدلات النمو هذه ، سيكون الدين العام 100 مليار دولار مقارنة بـ 52 مليار دولار فقط من الناتج المحلي الإجمالي - حتى مع انفجار خدمة الدين.

في الواقع ، لا يمكننا أن نرى كيف يمكن الاحتفاظ بمتوسط التكلفة المرجح للديون حتى 6 في المائة في ظل سيناريو تظل فيه مطابع بنك الاحتياطي الفيدرالي في وضع الخمول لأن القط التضخمي أصبح الآن خارج الحقيبة. أي بمعدل نمو الدين العام خلال 3.25 سنوات الماضية ، من المرجح أن تصل الفائدة على الدين العام إلى الدولار.6 تريليون سنويًا على مدار العقد التالي أو نحو ذلك - رقم يساوي تقريبًا المستوى الإجمالي للنفقات الفيدرالية الحالية.

باختصار ، قبل فترة طويلة من انقضاء 12 عامًا ، سوف يميل النظام. حتى النمو الفاتر للناتج المحلي الإجمالي الحقيقي المسجل منذ الربع الرابع من عام 4 لا يمكن أن يدعم دينًا اتحاديًا ينفجر حرفيًا أعلى بمعدل ربح مركب.

التغير في الدين العام مقابل الناتج المحلي الإجمالي ، من الربع الرابع 4 إلى الربع الأول من عام 2019

مما لا شك فيه أن المشتبه بهم المعتادين أو المعتذرين عن كارثة واشنطن المالية لا ينصحون بالقلق - فسيقوم بنك الاحتياطي الفيدرالي بطباعة الأموال ، إذا لزم الأمر.

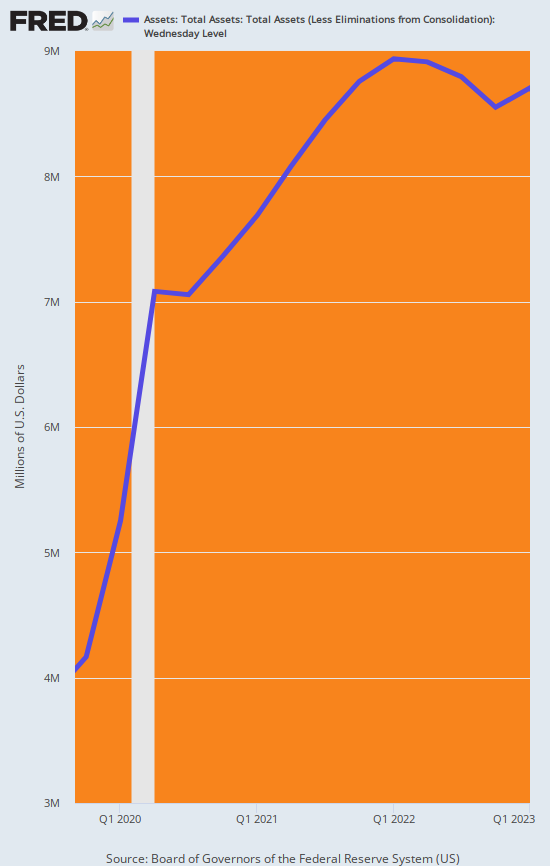

سنقول ليس بهذه السرعة. لقد شق الاحتياطي الفيدرالي طريقه إلى الزاوية البشعة. خلال نفس الفترة 3.25 سنة التي انفجر فيها الدين العام بمقدار 8.26 تريليون دولار ، ارتفعت الميزانية العمومية لبنك الاحتياطي الفيدرالي بمقدار 4.45 تريليون دولار. وهذا يعني أن أكثر من 55 في المائة من تلك المكاسب الضخمة في الدين العام تم تحويلها إلى نقود من قبل البنك المركزي.

وغني عن القول ، إن بنك الاحتياطي الفيدرالي الآن ، أخيرًا ، في حملة تقليص الميزانية العمومية - 95 مليار دولار شهريًا - والتي لا يزال لديها أميال وأميال لتقطعها. على الرغم من الآمال اليائسة في وول ستريت ، لن يكون هناك ببساطة محور لطباعة النقود لسنوات قادمة ، حتى مع غرق الاقتصاد الأمريكي في ركود تضخم طويل الأمد.

وهذا يعني ، بدوره ، أن العجز السنوي الذي يتراوح بين 2 و 3 تريليون دولار والمخبز الآن في الكعكة حتى نهاية هذا العقد سيحتاج بالضرورة إلى التمويل في حفر السندات ، وليس في المطبعة. وفقًا لذلك ، يتجه متوسط العائد المرجح على الدين الفيدرالي إلى أعلى بلا هوادة لأن قانون العرض والطلب لم يتم إلغاؤه.

الميزانية العمومية للاحتياطي الفيدرالي ، من الربع الرابع 4 إلى الربع الأول من عام 2019

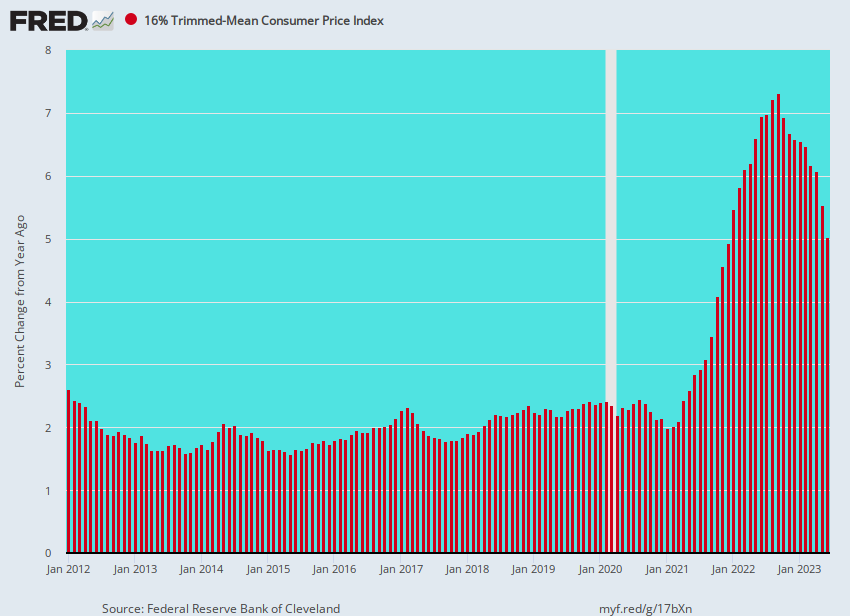

لعدم الشك ، إليك معدل التشغيل الحالي لنواة التضخم الحقيقية كما تم قياسه بواسطة متوسط مؤشر أسعار المستهلك بنسبة 16 في المائة. لا يزال التضخم يسير عند 5 في المائة ، مما يعني أن بنك الاحتياطي الفيدرالي لن يكون في وضع يسمح له باستئناف حملة شراء السندات في أي وقت قريبًا.

تغير سنوي في 16٪ من متوسط مؤشر أسعار المستهلك الذي تم اقتطاعه من 2012 إلى 2023

ثم مرة أخرى ، إذا لم يتم تمويل 25 تريليون دولار من العجز الحكومي الجديد خلال العقد القادم في مطبعة البنك المركزي ، فسيلزم استيعابها خارج مجمع المدخرات الخاصة.

سنقول حظًا سعيدًا في ذلك. تلاشت مدخرات الأسر والشركات واستوعبت الكيانات الحكومية بالفعل ما تبقى. وبالتالي ، فإن الطريقة الوحيدة لتطهير الأسواق هي من خلال زيادة العائدات واستبعاد الاستثمار الخاص ، والانتقام من ذلك.

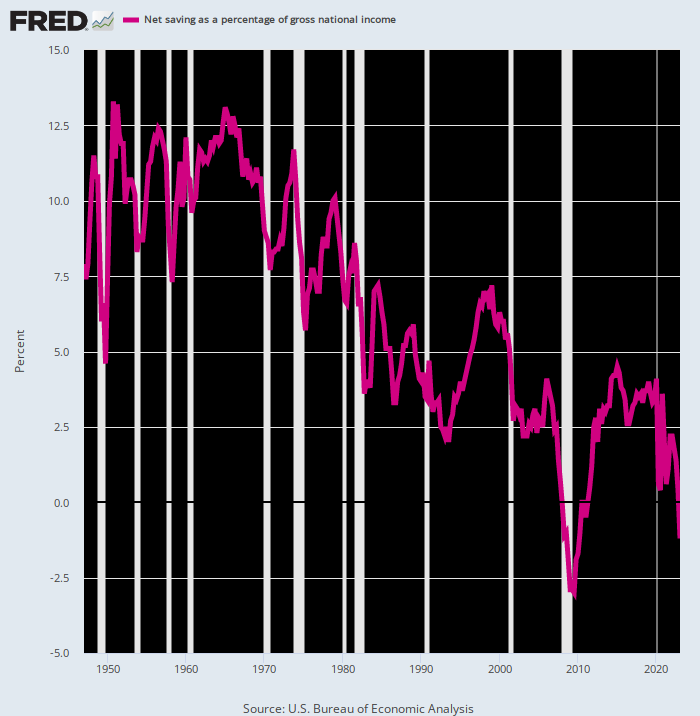

صافي المدخرات الوطنية كنسبة مئوية من الدخل القومي ، 1948 إلى 2023

إعادة النشر من المؤلف خدمة خاصة

نشرت تحت أ ترخيص Creative Commons Attribution 4.0

لإعادة الطباعة ، يرجى إعادة تعيين الرابط الأساسي إلى الأصل معهد براونستون المقال والمؤلف.