يا هيا!

لقد فعلوا ذلك مرة أخرى ، وبطريقة تجعل من استهزاء كل من اقتصاديات السوق الصادقة وما يسمى بسيادة القانون. في الواقع ، ضمنت الثلاثية الحمقى في الاحتياطي الفيدرالي وخزانة ومؤسسة التأمين الفيدرالية بشكل أساسي 9 تريليونات دولار من الودائع المصرفية غير المؤمنة بدون تفويض تشريعي ولا رأس مال لجعل هذه الوعود الكاسحة جيدة.

في حالة الإنقاذ المباشر لجميع المودعين في SVB و Signature Bank ، تم الآن تسمية هذه المؤسسات المغلقة بشكل يبعث على السخرية على أساس تشريح الجثة باسم "SIFIs" (مؤسسات مالية ذات أهمية منهجية). وهذا يجعلهم مؤهلين للحصول على آلية إنقاذ خفية في قانون دود-فرانك لعام 2009 ، والتي أعطت السلطات القدرة على ضمان أي وجميع الودائع المصرفية التي تتجاوز الحد القياسي البالغ 250,000 ألف دولار.

قد تقول "من كان يعرف" المشرعين اللامعين اعتبروا الضمانات العامة لودائع صناديق التحوط العملاقة وشركات Fortune 500 ، من بين الشركات المماثلة وما شابهها "المستحقة" ، بمثابة "إصلاح" أساسي تبرره دروس عام 2008؟

ثم مرة أخرى ، سنلاحظ فقط الإساءة البشعة للغة المتضمنة في مناورة نهاية هذا الأسبوع. بلغ إجمالي أصول النظام المصرفي الأمريكي 30.4 تريليون دولار في نهاية عام 2021. وبناءً عليه ، فإن الأصول البالغة 110 مليارات دولار في بنك سيجنتشر تصل إلى 0.36 في المئة من إجمالي وأصول SVB البالغة 210 مليار دولار كانت عادلة 0.70 في المئة من أصول النظام المصرفي.

إذا كانت هذه الكيانات التي تقل عن 1٪ "مهمة بشكل منهجي" ، فحينئذٍ نحيرنا هذا: لماذا لم يتم الإعلان عن بؤر الخدمات المصرفية المتهورة هذه باعتبارها SIFIs في عام 2011 جنبًا إلى جنب مع JP Morgan (3.7 تريليون دولار من الأصول) و Bank of America (4.1 دولارًا أمريكيًا) تريليون من الأصول) ، وبقية الـ XNUMX من كبار السن من SIFI ، الذين اضطروا على الأقل إلى الالتزام بمعايير رأس المال والسيولة المعززة مقابل الحصول على كأس SIFI؟

في الواقع ، على الرغم من جميع جوانب ميكي ماوس لنظام معايير رأس المال SIFI ، فقد يتساءل جيدًا عما إذا كان Signature و SVB سيظلان مفتوحين اليوم لو كانا بحاجة إلى الالتزام بمستويات JP Morgan لرأس المال والسيولة ، ولكن هناك شيء واحد مؤكد: الحصول على فوائد تعيين SIFI بعد وفاته والتي لم يُطلب منهم أبدًا الالتزام بها بينما كانوا لا يزالون بين الأحياء هي انخفاض جديد في خنوع واشنطن للأقوياء. في هذه الحالة ، الملياردير من وادي السيليكون ومضرب رأس المال المغامر الذين كانت ودائعهم معرضة للخطر حتى حوالي الساعة السادسة مساء الأحد.

ومع ذلك ، وحتى الآن. إن الإنقاذ البشع للمودعين الكبار الذين يرتدون سروال بيج بوي في هذه المؤسسات هو مجرد قمة جبل الجليد من الغضب الذي يبرره الاستسلام المثير للشفقة في نهاية هذا الأسبوع.

من الواضح أنه أصبح واضحًا حتى للموتى الدماغيين الذين يديرون النظام الثلاثي في واشنطن أن إنقاذ جميع المودعين من SVB و Signature Bank من شأنه أن يؤدي إلى تدفق هائل على الودائع في البنوك "الصغيرة" الأخرى - وهذا الأمر بالنسبة لأي مؤسسة غير تابعة لـ SIFI . لذلك قاموا بتمديد خطة الإنقاذ لتشمل 18 مليار دولار من الودائع المصرفية الأمريكية ، أكثر من 9 تريليون دولار لا يغطيها حد تأمين FDIC الحالي البالغ 250,000 ألف دولار.

ونقول إلى أي تشريع للكونجرس لم يكن حتى جلسة خلال عطلة نهاية الأسبوع ، أو تشريع سابق لم يسمع به أحد على وجه الأرض ، كان هذا الالتزام الكاسح لأموال دافعي الضرائب قائمًا؟

الجواب الحقيقي هو في الأساس الغطرسة المؤسسية. من الناحية الفنية ، تم الاستعانة ببرنامج التمويل لأجل البنك الجديد (BTFP) بموجب سلطات الطوارئ التابعة لمجلس الاحتياطي الفيدرالي للتعامل مع "الظروف غير العادية والملحة" عن طريق رفع مستوى المطابع الخاصة به. لكن هذه الإضافة الجديدة إلى مجموعة المرافق الأبجدية التي ظهرت لأول مرة خلال أزمة 2008-2009 واضحة للغاية.

سيسمح للبنوك باقتراض 100 سنت على الدولار مقابل القيمة الدفترية أو الاسمية لتريليونات الخزانات الأرضية وديون الوكالة في ميزانياتها العمومية. ومع ذلك ، فإن الكثير منها تحت الماء على نطاق واسع بسبب حقيقة أنه بعد فترة طويلة يُسمح للعوائد على الأوراق المالية ذات الدخل الثابت بالتطبيع. وخلافًا لممارسات السوق الحرة العادية ، لن يضطر مستخدمو BTFP حتى إلى الإفراط في ضمان قروضهم.

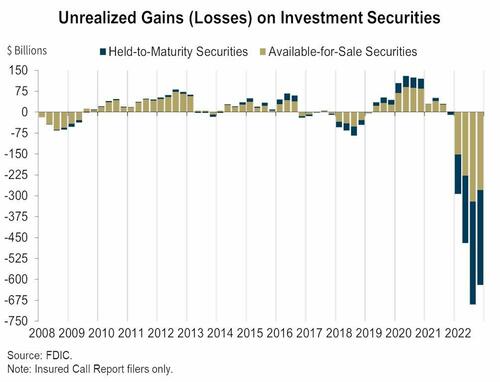

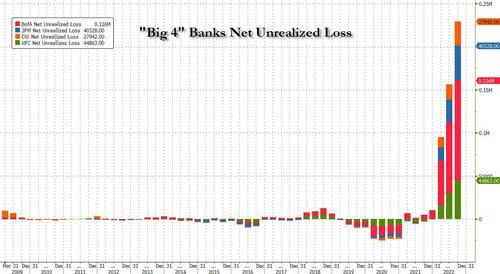

وعليه فهذه هدية ضخمة للبنوك التي كانت جالسة على البعض بـ620 مليار دولار في الخسائر غير المحققة على جميع الأوراق المالية (المتاحة للبيع والمحتفظ بها حتى الاستحقاق) في نهاية العام الماضي ، وفقًا لشركة Federal Deposit Insurance Corp. وهذا يعني أيضًا أن البنوك الأربعة الكبرى فقط - كما هو موضح في الرسم البياني الثاني أدناه - هي الحصول على خطة إنقاذ بقيمة 4 مليار دولار.

وغني عن القول أن هذه الصفقة برمتها تفوح منها رائحة النفاق وعدم الكفاءة والأكاذيب. كما قال QTR هذا صباحا:

يحارب الاحتياطي الفيدرالي الذعر بمزيد من الذعر. في الوقت الذي كان فيه الرئيس جيروم باول يهدف إلى سحق التضخم والموقف وكأن لا شيء يمكن أن يغير سياسة بنك الاحتياطي الفيدرالي ، لقد انهار مثل بدلة رخيصة حيث أن الخسائر الأولى (من العديد من الخسائر القادمة) تحدث في أصول القمامة الأكثر روعة والأكثر استحقاقًا في العالم. كان بنك وادي السيليكون حرفياً رأس رمح الاستثمار السيئ ، ويتصرف بنك الاحتياطي الفيدرالي مثل جي بي مورغان في خطر.

في هذا السياق ، قد نبدأ أيضًا مع جانيت يلين ، التي تبدو دائمًا وكأنها تتسكع في السلة عندما يقرر الكينزيون الليبراليون النازفون أن الوقت قد حان لإنقاذ الأولاد الكبار من أجل المنفعة المزعومة للأشخاص العاديين. وهكذا ، في البرامج الحوارية في منتصف النهار بالأمس ، تعهدت بذلك فيما يتعلق بعمليات الإنقاذ ، "إننا لن نفعل ذلك مرة أخرى".

بعد ست ساعات فعلت ذلك بالضبط. مرة أخرى.

لذا حول الشيء الوحيد الذي يمكنك قوله عن رأس الضأن هذا هو أنها ربما تحظى باهتمام حفيدنا البالغ من العمر 3 سنوات!

لكن ما يزعج حقًا هو الكلام المزدوج المثير للشفقة الذي يخرج بالفعل من واشنطن. على سبيل المثال ، الادعاء بأنها لن تكلف دافعي الضرائب سنتًا واحدًا هو محض هراء. تتمتع مؤسسة التأمين الفيدرالية (FDIC) بصلاحية رفع أقساط التأمين إلى مستويات مرتفعة للغاية على كامل نطاق أموال الجمهور —- الودائع المذكورة أعلاه البالغة 18 تريليون دولار.

إذن هذه ضريبة يا رفاق!

وبالمثل ، لا يتم إنقاذ مساهمي هذه البنوك المتوفاة ، كما يُزعم. حسنًا ، لا يوجد شيء جديد في ذلك - ولا المساهمون القدامى في ليمان وبير ستيرنز و WaMu في 2008-2009.

لكن هذه لم تكن هي المشكلة. المشكلة هي التنشئة الاجتماعية على المخاطرة لأنها تؤدي إلى سلوك متهور في المستقبل. والآن في حكمتها ، اتخذت واشنطن مجازفة هروب الودائع من على الطاولة بالكامل بالنسبة للنظام المصرفي الأمريكي بأكمله.

وهذا يعني ، في الواقع ، أن ترخيص Dodd-Frank من بنك الاحتياطي الفيدرالي إلى 30 مؤسسة SIFI لتزوير "الأرباح" قد تم تمديده الآن إلى أكثر من 5,000 مؤسسة مالية أمريكية.

ونحن نعني ترخيصًا لتزوير صافي الدخل. على سبيل المثال ، نظرًا لأن ودائع JP Morgan غير المؤمنة مضمونة بشكل فعال من خلال مخطط SIFI ، فإن متوسط تكلفة الودائع اعتبارًا من السنة المالية 2022 - انتظرها - أقل قليلاً 1.0 في المئة!

وهذا يعني ، بين القمع الهائل من جانب بنك الاحتياطي الفيدرالي لأسعار الفائدة و SIFI التنشئة الاجتماعية لمخاطر الودائع لعملاء SIFI ، صك JPM بـ258 مليار دولار من صافي الدخل خلال السنوات الثماني الماضية فقط. بالطبع ، عندما تكون تكلفة الإنتاج قريب من الصفر، لا يتطلب الأمر عبقرية مزعومة مثل Jamie Dimon لتوليد تسونامي من صافي الهامش وصافي الدخل وأرباح خيارات الأسهم المرتفعة لكبار المديرين التنفيذيين.

بشكل مختلف ، حطام القطارات مثل SVB ليس انحرافًا. إنها النتيجة المتوقعة (في النهاية) عندما لا يشعر المودعون بالقلق بشأن منحنى العائد الخطير ومراجحات مخاطر الائتمان التي تلعبها إدارات البنوك على جانب الأصول من دفتر الأستاذ.

في الواقع ، ليس هناك أمل في انضباط السوق الحر واستقرار المؤسسات المالية حتى يتعرض المودعون بالكامل لخطر الخسائر. وبقدر ما نشعر بالقلق ، فإن هذا يشمل حتى السيدات ذوات الشعر الأزرق المفترض حمايتهن من خلال حد التأمين السابق البالغ 250,000 دولار.

باختصار ، إذا كنت تريد تفجير النظام المصرفي ، فإن كل ما يسمى بـ "التنظيم الاحترازي" في العالم لن يحدث فرقًا ، كما تعلمنا خلال عطلة نهاية الأسبوع ، إذا كان المودعون نائمين عند التبديل أو الموت الرحيم من قبل الخطر الأخلاقي الأبدي الضمني في التنشئة الاجتماعية للمخاطر على المودعين.

وإذا قمت بعد ذلك بجعل الودائع الاجتماعية رخيصة الثمن عن طريق تشغيل مطابع البنك المركزي باللون الأحمر لسنوات متتالية ، فهذه دعوة إلى كل مخطط مالي يتنقل ليلاً وبذلة فارغة في جميع أنحاء الأرض لتنمية ميزانيات البنوك مثل توبسي والطباعة أرباح غير مشروعة من الجزء الخلفي من الودائع الملتوية.

لعدم الشك ، فقط اعرف هذا. كان أحد أعضاء مجلس إدارة بنك Signature ، الذي تلاشى يوم الأحد ، هو السيد Prudential Regulation نفسه ، عضو الكونغرس السابق Barney Frank. لقد كتب هذا العبقري قانونًا لإنهاء جميع أزمات البنوك وإخفاقاتها ، لكن على ما يبدو لم ير أحدًا يتكاثر تحت أنفه.

سوف نتناول هذه المسألة فيما يتعلق بالبنوك الحالية التي تمر بأزمة في الجزء 2 ، ولكن يكفي هنا أن نلاحظ أكثر التصريحات بشاعة في ذلك اليوم - هذه العبارة من سليبي جو.

"أنا ملتزم بشدة بمحاسبة المسؤولين عن هذه الفوضى بشكل كامل".

حسنًا ، في هذه الحالة ، كان للأحمق الـ 12 الذين يشكلون اللجنة الفيدرالية للسوق المفتوحة محامًا أفضل لأن هذه الفوضى الكاملة تبدأ وتزدهر بسبب التدمير المنهجي لأسعار الفائدة الصادقة على مدى العقد الماضي وما بعده.

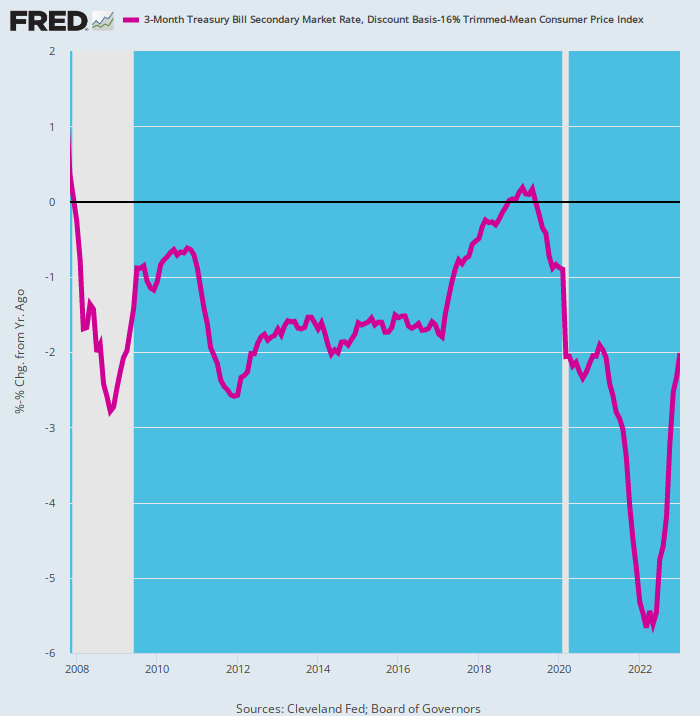

في الواقع ، إذا كنت تولي القليل من الاهتمام ، فقد رأيت SVB قادمًا على بعد ميل من البلد. هذا هو سعر الفائدة الحقيقي الذي صممه بنك الاحتياطي الفيدرالي على الودائع المصرفية منذ عام 2007. لقد كان قريبًا من توجيه دعوة إجرامية للإدارات لسرقة البنك ومودعيه - عدد كبير منهم.

بعد كل شيء ، خلال فقط 8 من أصل 192 شهرًا الماضية هل كان لسندات الخزانة الأمريكية لمدة 90 يومًا عائدًا إيجابيًا بعد التضخم ، والذي نقيسه هنا كمعدل التغيير لمدة 12 شهرًا في مؤشر أسعار المستهلكين الموثوق به بنسبة 16٪.

ونستخدم فاتورة 90 يومًا لأن المتناقضين عليها يقاربون صدق سعر السوق المفتوح كما هو الحال في أسواق المال قصيرة الأجل ؛ يتأثر بشكل كبير ويتم تحديده بشكل فعال من خلال ربط بنك الاحتياطي الفيدرالي لسعر الفائدة على الأموال الفيدرالية ؛ وهي نسخة سخية من أفضل ما كان يمكن لمودعي مدخرات البنوك والأقراص المدمجة أن يأملوا فيه خلال الخمسة عشر عامًا الماضية.

وغني عن القول ، إنها كانت أيضًا دعوة لأي مشغل بنك يمكنه تعفير مرآة لسرقة عملائه بشكل قانوني ، بينما يطبع مئات المليارات من صافي الدخل المزيف. في المقابل ، تسببت هذه "الأرباح" الهائلة في ارتفاع أسعار أسهم البنوك ، وازدياد قيمة خيارات الأسهم التنفيذية.

على سبيل المثال ، عندما فشلت سيلفرغيت في وقت سابق من الأسبوع ، يريد هذا المبتدئ SVB أن يرى سقفه السوقي يرتفع بمقدار 18X في الأشهر الثلاثة عشر المنتهية في تشرين الثاني (نوفمبر) 13 - من 2021 مليون دولار إلى 335 مليارات دولار. وبعد ذلك ، اختفى للسبب نفسه الذي جعل SVB يضرب الجدار بعد بضعة أيام: أي أنه كان يراجح بحماقة منحنى عائد ملتوي تمامًا كان من صنع فريق التمثيل الدوار المكون من 6 نينكومبوبس الذين يشكلون اللجنة الفيدرالية للسوق المفتوحة التابعة لمجلس الاحتياطي الفيدرالي.

للصراخ بصوت عالٍ ، انظر إلى الخط الأرجواني أدناه. أكثر من نصف الوقت منذ عشية الأزمة المالية الكبرى ، كان العائد الحقيقي -2 بالمائة أو أقل. وبغض النظر عن زيادة 400 نقطة أساس في المعدل المستهدف لبنك الاحتياطي الفيدرالي منذ مارس 2022 ، فإنه لا يزال 200 نقطة أساس تحت الماء.

لن نطرح حتى الأسئلة البلاغية حول "بماذا كان هؤلاء الناس يفكرون؟"

من الواضح أن الزومبي الكينزيين المقيمين في مبنى إكليس لم يفكروا على الإطلاق.

العائد المعدل للتضخم على سندات الخزانة الأمريكية لمدة 90 يومًا ، 2007-2023

ما حدث منذ يوم الخميس ، بالطبع ، مساوٍ تمامًا للدورة التدريبية. سرعان ما كان المتذمرون المؤهلون في وادي السيليكون يحثون على إنقاذ مستتر. قامت شركات رأس المال الاستثماري هذه بما في ذلك Accel و Cowboy Ventures و Greylock و Lux Capital و Sequoia و 600 أخرى - والتي جمعت ما يزيد عن 40 مليار دولار نقدًا من SVB في غضون ساعات يوم الخميس - بتوقيع خطاب اعتبارًا من صباح يوم الإثنين للتعبير عن "استعداد" للعمل مرة أخرى مع SVB تحت ملكية جديدة.

كانت الأحداث التي تكشفت خلال الـ 48 ساعة الماضية مخيبة للآمال ومقلقة للغاية. في حالة قيام SVB يتم شراؤها ورأس المال المناسب ،سنكون داعمين بشدة ونشجع شركات محفظتنا على ذلك استئناف علاقتهم المصرفية معهم."

حسنًا ، إليك نبأ سريعًا لم يفلت من عباقرة رأس المال المغامر هؤلاء. للذكاء ، في الساعات الأولى من صباح يوم الخميس ، كان SVB يحاول القيام بذلك على وجه التحديد - - جمع 2.6 مليار دولار من رأس المال الجديد لسد الثقب العملاق البالغ 1.8 مليار دولار في ميزانيته العمومية والذي يُزعم أنه ظهر فجأة عندما أُجبر على بيع 21 دولارًا مليار دولار من الخزانة الأمريكية جيدة مثل الذهب وسندات الوكالات المضمونة بقيمتها السوقية العادلة لتمويل تدفقات الودائع الخارجة.

للأسف ، كانت الإجابة في السوق الحرة مدوية ، "لا نرد!"

لم يكن أي شخص لديه رأس مال حقيقي على استعداد لوضع أموال جديدة في حفرة متضخمة ولسبب واضح: كان البنك لديه بـ120 مليار دولار من سندات الدين ذات السعر الثابت بشكل أساسي اعتبارًا من 31 ديسمبر 2022 ، والتي تم تصنيفها بالفعل على أنها خاسرة كبيرة للوقت ، وكان ذلك قبل أن يضرب ما كان مؤكدًا أنه موجة تسونامي من البيع سوق الخزانات الأرضية والوكالة الهائل ولكن المصطنع تمامًا.

كان لدى SVB أيضًا 71 مليار دولار من "القروض" إلى "الشركات المبتدئة" لرأس المال المغامر ، وكانت الحصة الأكبر منها سلبية من حيث التدفق النقدي ، بل وحتى الإيرادات في بعض الأحيان سلبية. وكان ذلك قبل ما أصبح من المؤكد الآن أنه في حالة انهيار ملحمي في عالم الشركات الناشئة في وادي السيليكون.

في الواقع ، يبدو أن البلاهة الصارخة لنموذج أعمال SVB لا تعرف حدودًا. يتألف جزء كبير من ودائع الذروة البالغة 200 مليار دولار من أموال رأس المال الاستثماري القابلة للحرق. وهذا هو ، ما أطلقوا عليه "الأرصدة التعويضية" في الستينيات من القرن الماضي ، والتي نتجت في هذه الحالة عن زيادة رأس المال الرأسمالي في تقييمات أعلى من أي وقت مضى وعائدات من قروض SVB.

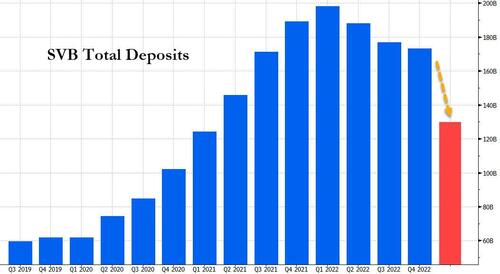

وفقًا لذلك ، خلال الوباء ، ولّد هؤلاء العملاء المغامرون والشركات الناشئة الكثير من النقد الذي أدى إلى زيادة في الودائع. أنهى SVB الربع الأول من عام 2020 بما يزيد قليلاً عن 60 مليار دولار من إجمالي الودائع ، والتي ارتفعت إلى ما يقرب من 200 مليار دولار بنهاية الربع الأول من عام 2022.

في المقابل ، اشترت شركة SVB Financial عشرات المليارات من الدولارات من الأصول التي تبدو آمنة ، وفي المقام الأول سندات الخزانة الأمريكية طويلة الأجل وسندات الرهن العقاري المدعومة من الحكومة. ارتفعت محفظة الأوراق المالية لشركة SVB من حوالي 27 مليار دولار في الربع الأول من عام 2020 إلى حوالي 128 مليار دولار بنهاية عام 2021.

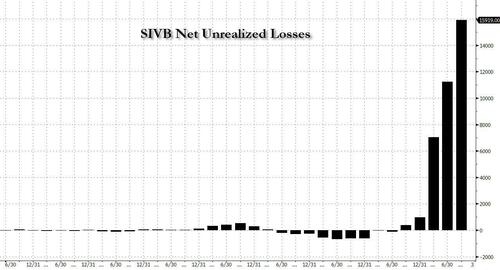

ومع ذلك ، كانت الأرصدة النقدية التي يحتفظ بها العملاء المبتدئون تتلاشى مثل ضباب الصباح ، حتى مع ارتفاع خسائر SVB غير المعترف بها في محفظتها للدخل الثابت من أقل من 500 مليون دولار في عام 2021 إلى ما يقرب من 17 مليار دولار بحلول نهاية عام 2022.

من المؤكد أنه حتى وقت قريب لم يكن أحد يهتم بصافي الخسائر غير المحققة في المحافظ المصرفية لأنه ، حسنًا ، لم يكن هناك أي خسائر. ولكن بمجرد بدء رفع الأسعار وبدأت أسعار الديون - لأي شيء من Treasurys ، إلى MBS ، إلى CRE - في الانهيار ، بدأت الخسائر غير المحققة في الارتفاع. أو أفضل من ذلك ، بدأ في الانحدار نحو الحياة الطبيعية.

بالطبع ، لم يكن هذا واضحًا في أي مكان أكثر من الميزانية العمومية لبنك وادي السيليكون ، حيث ارتفع الرقم إلى بـ17 مليار دولار اعتبارًا من Q4.

في الوقت نفسه ، تحولت تدفقات الودائع من SVB إلى تدفقات خارجية حيث قام عملاؤها بحرق الأموال وتوقفوا عن الحصول على أموال جديدة من العروض العامة أو جمع التبرعات. كما أصبح جذب الودائع الجديدة أكثر تكلفة بكثير ، مع زيادة الأسعار التي يطلبها المدخرون جنبًا إلى جنب مع زيادات بنك الاحتياطي الفيدرالي. وانخفضت الودائع من نحو 200 مليار دولار في نهاية مارس 2022 إلى 173 مليار دولار بحلول ديسمبر كانون الأول.

قالت شركة SVB يوم الأربعاء إنها باعت جزءًا كبيرًا من أوراقها المالية ، بقيمة 21 مليار دولار وقت البيع ، بخسارة بنحو 1.8 مليار دولار بعد الضرائب. ولكن بعد الإعلان عن هذه الخسائر الفادحة في السوق مساء الأربعاء ، سارت الأمور إلى الجحيم في سلة يد وبسرعة. أدت محاولة بيع الأسهم إلى انهيار المخزون ، مما دفع البنك إلى إلغاء خطة بيع الأسهم بالسرعة التي تم الإعلان عنها تقريبًا. وبعد ذلك بدأت شركات رأس المال الاستثماري في تقديم المشورة لشركات محافظها الاستثمارية لسحب الودائع من SVB.

يوم الخميس ، حاول العملاء سحب 42 مليار دولار من الودائع - حوالي ربع إجمالي البنك - وفقًا لملء صادر عن المنظمين في كاليفورنيا. نفد النقد.

وعلى هذا النحو ، وبعد عدد لا يحصى من "عدم التكرار أبدًا" من المسؤولين في واشنطن ، حدث إنقاذ ضخم للمودعين غير المؤمن عليهم بهذه الطريقة تمامًا. ومع ذلك ، فإن كارثة هذا الإجراء غير المقبول بالكاد يمكن إدراكها.

أعيد طبعه من Stockman's خدمة خاصة متوفر الآن على Substack

نشرت تحت أ ترخيص Creative Commons Attribution 4.0

لإعادة الطباعة ، يرجى إعادة تعيين الرابط الأساسي إلى الأصل معهد براونستون المقال والمؤلف.