جزء 1

يوم الجمعة الماضي ، قام مقامرو وول ستريت بجولة أخرى في "الأخبار السيئة هي أخبار جيدة" ، ورفعوا المتوسطات بشكل متواضع بعد مطاردة محمومة حول الحظيرة والعودة. ولكن في نهاية اليوم ، حان الوقت لنسيان الألعاب التي يلعبها تجار وول ستريت اليوميين وإدراك أن الأخبار الاقتصادية السيئة هي مجرد أخبار سيئة.

كان السلبية الظاهرة في تقرير الوظائف لشهر أكتوبر هي الزيادة الطفيفة في معدل البطالة إلى 3.7٪ من 3.5٪ في سبتمبر. كان من المفترض أن يعني ذلك أن الاقتصاد آخذ في البرودة وأن بنك الاحتياطي الفيدرالي قد يخفف من حملته التشديدية.

ولكن ، كما قلنا كثيرًا ، فإن معدل البطالة لأقل من 3 سنوات لا يستحق الورق المطبوع عليه. ومع ذلك ، هذا لا ينفي أدنى الأخبار السيئة الفعلية في تقرير الوظائف لشهر أكتوبر ، والتي انتشرت الأخبار السيئة على نطاق واسع عبر الأجزاء الداخلية للتقرير. كان التقرير بأكمله ، في الواقع ، مجرد دليل إضافي على أن سوق العمل ضعيف ، وليس قويًا ، وأن الاقتصاد الأمريكي قد انزلق إلى ركود راكد.

لسبب واحد ، سجل معدل البطالة U-3 ، المحسوب من مسح الأسر المعيشية ، ارتفاعًا بسبب زيادة 306,000 في عدد العاطلين عن العمل ، في حين انخفض عدد العمال العاملين بالفعل بمقدار 328,000.

هذا صحيح. قالت قطة شرودنجر في BLS أن الوظائف كانت 261,000 حسب مسح المنشأة ، بينما نشر مسح الأسرة المذكور أعلاه -328,000.

من المؤكد أنه إذا كان هذا مجرد انحراف لمدة شهر واحد ، فسيكون من المعقول تركه يمر. ولكن في الواقع ، منذ طريق العودة في مارس ، كان الاستبيانان يسيران في الاتجاه المعاكس: مسح المؤسسة ، الذي يغذي الطحالب مباشرة ، قد انتهى 2.45 مليون وظائف.

في الوقت نفسه ، ارتفع عدد مسح الأسر المعيشية فقط 150,000 وظائف. هذا 94٪ أقل!

علاوة على ذلك ، إذا قمت بالتمرير مرة أخرى إلى ذروة ما قبل Covid في فبراير 2020 ، فسيكون قطع الاتصال أكثر فظاعة. للذكاء ، كان رقم العمالة في مسح الأسرة الذي تم نشره في أكتوبر 158.61 مليونًا في الواقع 258,000 أقل مما كانت عليه قبل عمليات الإغلاق ، بينما كان رقم مسح المؤسسات 804,000 أعلى.

بالطبع ، لا يعد أي من الرقمين أي شيء يكتب عن الوطن ، لكن التناقض لا ينطوي على أي لغز كبير. ما يحدث هو أن الأشخاص يشغلون وظائف متعددة للبقاء على اطلاع دائم بتكلفة المعيشة المرتفعة ، وأيضًا لأن العمل من المنزل جعل الأمر سهلاً للغاية بالنسبة للعمال الحرفيين والعاملين في الوظائف المؤقتة - لا سيما في قطاع التكنولوجيا - يعلقون على اثنين أو ثلاثة أو حتى أربعة كشوف رواتب صاحب العمل. كل هذه تعتبر "وظائف" في مسح المؤسسة ، ولكن ليس في مسح الأسرة.

وغني عن القول ، أن الوظيفة الثانية أو الثالثة التي تشمل 5 ساعات من العمل الافتراضي في الأسبوع للاحتيال على قسم الموارد البشرية لصاحب العمل غير المنتبه ليست هي نفسها الوظائف التقليدية في 40 ساعة من العمل الحقيقي في موقع العمل. السابق هو مجرد مثال آخر على الضجيج في البيانات الذي يؤدي إلى تقييم مفرط مزمن لسوق العمل الفعلي في الولايات المتحدة.

مستوى التوظيف: مسح الأسرة (الخط البنفسجي) مقابل مسح المؤسسات (الخط البني) ، فبراير 2020 إلى أكتوبر 2022

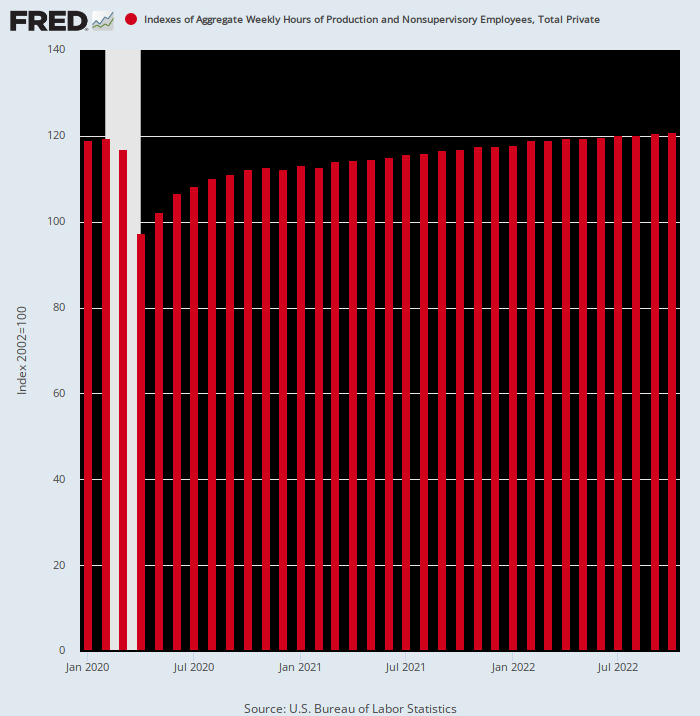

على أي حال ، لهذا السبب نجد أن مؤشر الساعات التجميعية الذي تنشره BLS هو الأكثر فائدة من بين العديد من المقاربات السيئة في سوق العمل. فهو على الأقل لا يخلط بين العمل بدوام جزئي والتوظيف بدوام كامل ولا يعتبر الوظيفة الرابعة التي يشغلها مخطط (سابق) في تويتر دليلاً على وجود سوق عمل "قوي".

على هذا الأساس ، هذا ما حصلنا عليه بالفعل بعد تحفيز ما بعد مارس 2020 الذي زاد خلاله الدين العام بمقدار 4.5 تريليون دولار وارتفعت الميزانية العمومية للاحتياطي الفيدرالي من 4 تريليون دولار إلى 9 تريليونات دولار. بالنسبة للذكاء ، فإن إجمالي ساعات العمل التي تم توظيفها في القطاع الخاص قد زاد بمقدار ضئيل خلال فترة الـ 32 شهرًا. على وجه الدقة ، بلغ المكاسب في ساعات العمل مجرد 0.4% بالسنة.

مؤشر الساعات الأسبوعية المجمعة للقطاع الخاص من يناير 2020 إلى أكتوبر 2022

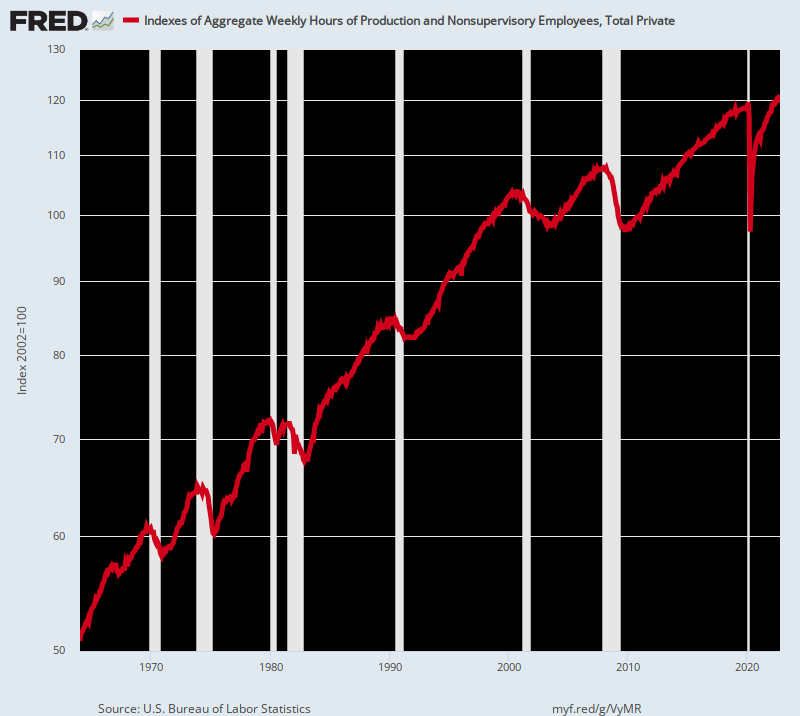

وبصورة مختلفة ، أوضح تقرير الوظائف لشهر أكتوبر أن سوق العمل "القوي" المزعوم يتعثر ، وكان كذلك منذ سنوات. الرقم القياسي لشهر أكتوبر ، في الواقع ، يمثل مكاسب فقر الدم 0.78% سنويًا منذ ذروة ما قبل الأزمة في ديسمبر 2007. هذا يقارن ، على سبيل المثال ، بـ a 2.00% معدل النمو السنوي لساعات العمل بين عامي 1964 و 2000.

لذلك ، إذا قامت الصحافة المالية بالإبلاغ عن البيانات بأمانة ، فإنها ستستخدم مؤشر الساعات الإجمالي لقياس مدخلات العمالة الفعلية في الاقتصاد ، وليس عدد الوظائف الرئيسية الزائفة.. في هذه الحالة ، بالطبع ، لن نحصل على ذلك النوع من التلاعب الاقتصادي الذي حدث يوم الجمعة ، زاعمًا أن تقرير الوظائف "القوي" آخر:

قال الخبير الاقتصادي لأوباما بيتسي ستيفنسون: تقرير الوظائف القوية ... الكثير من التوظيف ، قاعدة عريضة ، ونمو الأجور يتباطأ بشكل طفيف. قد يحصل لنا بنك الاحتياطي الفيدرالي على هذا الهبوط الناعم

جاستن ولفرس ، الأكاديمي الكينزي: نمت الوظائف غير الزراعية بمقدار 261 ألفًا في أكتوبر ، وهو شهر آخر نمو ممتاز في الوظائف. يُظهر الشهرين الماضيين مراجعات بقيمة + 52 ألف لشهر سبتمبر و -23 ألفًا لشهر أغسطس ، لذلك يعد هذا تقريرًا أقوى. ارتفع معدل البطالة إلى 3.7٪.هذا اقتصاد قوي جدا.

هل حقا؟ لقد نما النمو الحقيقي للعمالة (أي إجمالي عدد ساعات العمل) خلال الخمسة عشر عامًا الماضية بنسبة اثنين فقط من خُمسي متوسطه التاريخي ، ولكن هذه القطط تستمر في إخراج البلغم من كلمة "قوية".

فهرس الساعات الكلية 1964-2022

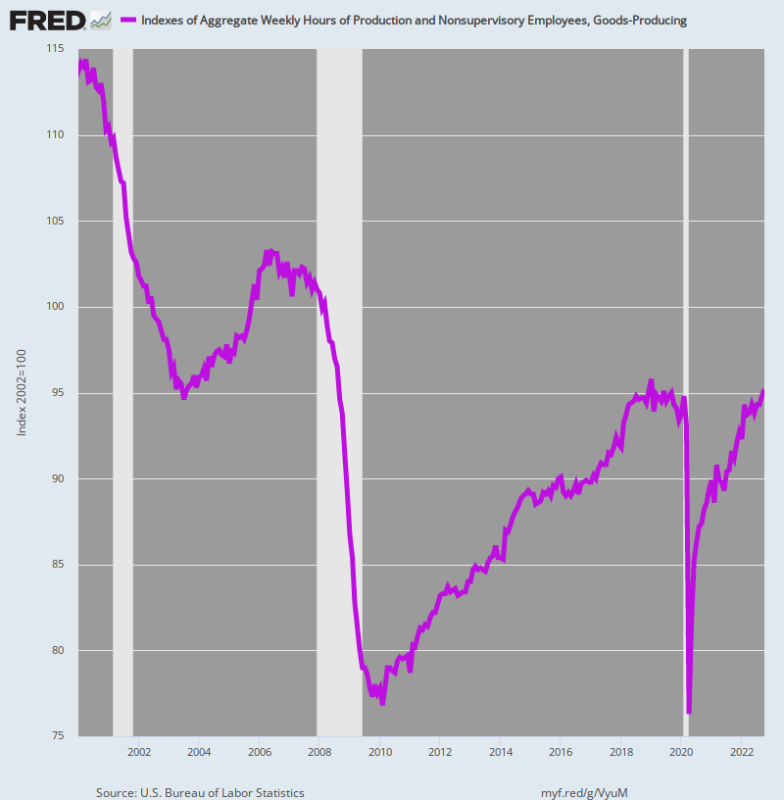

علاوة على ذلك ، عندما يتعلق الأمر بالأجور المرتفعة والوظائف عالية الإنتاجية في قطاع إنتاج السلع (التصنيع والطاقة والتعدين والمرافق) ، تكون البيانات أكثر وضوحًا. لا يزال مؤشر الساعات الإجمالية للعاملين في قطاع إنتاج السلع تقريبًا 0.6٪ أدناه ذروتها قبل Covid في يناير 2019.

وغني عن القول أن هذه صفقة كبيرة لأن قطاع الإنتاج الجيد يوظف 21.3 مليون دولار بمتوسط أجر سنوي قدره 68,300 دولار. بشكل إجمالي ، فإن الرواتب السنوية للقطاع تصل إلى 1.46 تريليون دولار.

وكما لاحظنا مرارًا ، فإن ما لدينا هو دورة مدتها 30 شهرًا من الوظائف المولودة من جديد. بعد الهبوط الكبير في أبريل 2020 الذي أمرت به Virus Patrol ، لم تعد ساعات العمل المستخدمة في قطاع إنتاج السلع إلى المربع الأول.

علاوة على ذلك ، عندما يتعلق الأمر بالاتجاه طويل المدى ، فإن الصورة كارثية تمامًا. مقارنة بمستوى مطلع القرن في يناير 2000 ، انخفض إجمالي ساعات العمل في قطاع الإنتاج الجيد 16.3% اعتبارًا من أكتوبر 2022.

كيف يمكن لأي شخص في عقله السليم أن يصف الرسم البياني أدناه بأنه سوق عمل "قوي" هو خارج نطاقنا. ما تدل عليه حقًا هو أن قانون الصحة العامة في واشنطن سحق جانب العرض في الاقتصاد الأمريكي ، تاركًا القطاع الخاص يكافح لاستعادة الوضع السابق ، والذي كان يتجه جنوبًا لأكثر من عقدين.

الرقم القياسي لساعات العمل الإجمالية في قطاع إنتاج السلع من يناير 2000 إلى أكتوبر 2022

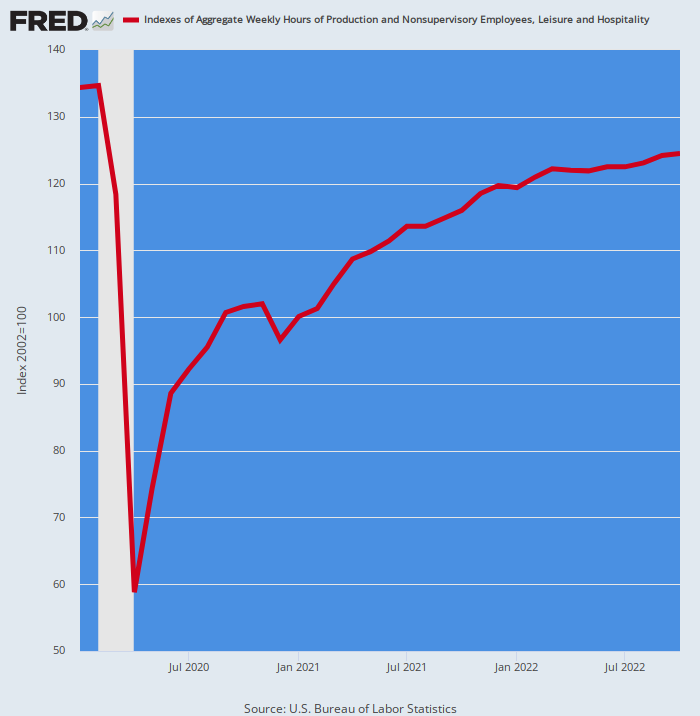

ولا يعتبر قطاع إنتاج السلع انحرافًا. على الطرف الآخر من طيف الأجور ، سجل مؤشر ساعات العمل في قطاع الترفيه والضيافة منخفض الأجر في أكتوبر 7.8٪ أدناه مستواه في فبراير 2020. هذا ما يقرب من 40 مليار دولار من كشوف المرتبات السنوية لا تزال مفقودة.

هذا صحيح. كانت كارثة الإغلاق في ربيع عام 2020 شديدة لدرجة أن ساعات العمل في القطاع تراجعت نعم 56%!

منذ ذلك الحين ، كان القطاع يحفر من حفرة عميقة لدرجة أنه لا توجد سابقة في أي مكان في بيانات الوظائف التاريخية. ومع ذلك ، بعد استعادة كل هذه الساعات التي ولدت من جديد ، لا يزال المؤشر ما يقرب من الثامنة تحت مستوى ما قبل الإغلاق.

بشكل مختلف ، الرسم البياني أدناه لا علاقة له بسوق العمل "القوي" ، على الرغم من أن لاعبي وول ستريت كانوا يطلقون صيحات الاستهجان على كل وظيفة من الوظائف التي تم استعادتها منذ أبريل 2020. ما يظهره في الواقع هو الفوضى التي أحدثتها دورية الفيروسات ، تلاه صراع يائس من قبل القطاع الخاص لاستعادة موطئ قدمه.

مؤشر ساعات العمل الإجمالية في قطاع الترفيه والضيافة ، فبراير 2020 إلى أكتوبر 2022

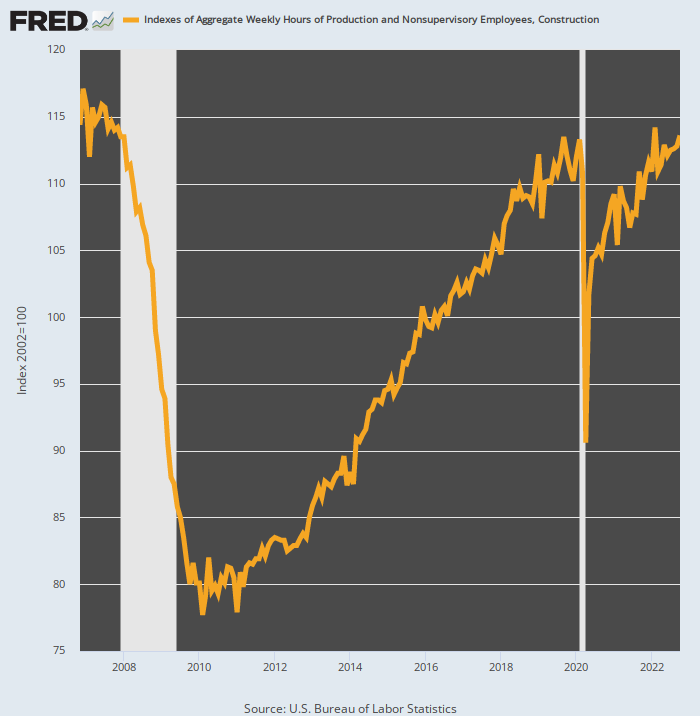

كما يحدث ، فإن القصة هي نفسها في قطاع البناء ذو الأجور المرتفعة. كان إجمالي ساعات العمل في أكتوبر فقط صغيرًا (+ 0.26 ٪) أعلى من ذروة فبراير 2020 قبل Covid. الأهم من ذلك ، كان مؤشر أكتوبر لا يزال 3.0٪ أدناه المستوى الذي وصل إليه في ديسمبر 2006 ، مما يعني أن هذا القطاع من سوق العمل شهد زخمًا سلبيًا لفترة طويلة أيضًا.

وغني عن القول ، إنه ببساطة لا توجد طريقة لوصف الرسم البياني أدناه كدليل على وجود سوق عمل "قوي" عندما كانت ساعات العمل في أكتوبر أقل بكثير مما كانت عليه قبل 16 عامًا.

ما حدث هنا ، كما هو الحال في العديد من القطاعات الأخرى في سوق العمل ، هو أن Virus Patrol تسبب في حدوث أضرار مدمرة 20% تراجع في ساعات العمل خلال أبريل 2020. الوظائف والساعات التي وُلدت من جديد والتي يتم الإبلاغ عنها كل شهر منذ ذلك الحين لا تشكل أكثر من عملية كشف عملاقة من قبل القطاع الخاص.

مؤشر الساعات الكلية في قطاع البناء ، يناير 2020 إلى أكتوبر 2022

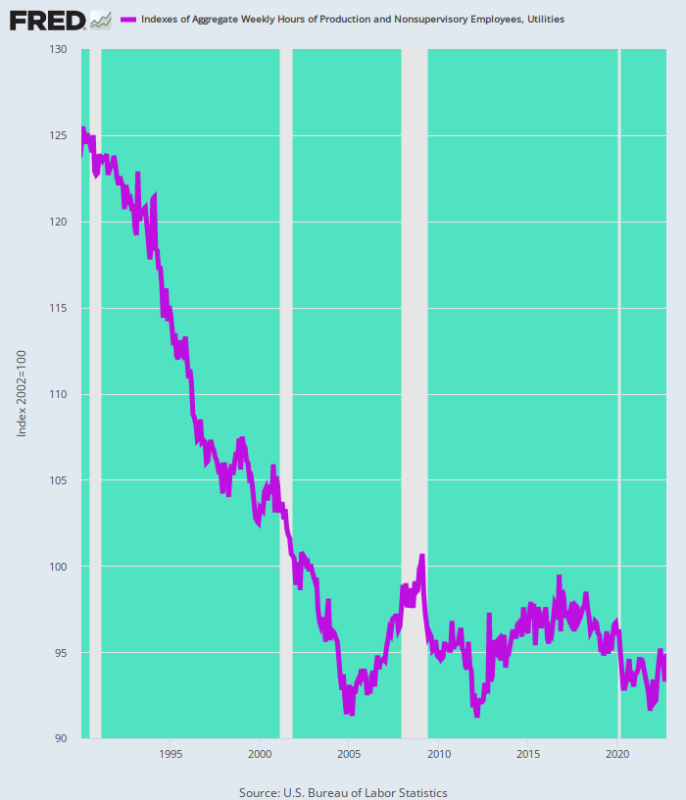

قطاع آخر ذو أجور عالية حيث ساعات العمل يتجه جنوبًا منذ فترة طويلة هو قطاع المرافق. كان إجمالي ساعات العمل في أكتوبر لا يزال منخفضًا تقريبًا 2% من مستوى ما قبل كوفيد في فبراير 2020.

والأهم من ذلك ، كانت تلك نهاية مسيرة نزولية جارية منذ ثلاثة عقود. وفقًا لذلك ، تم نشر سوق العمل "القوي" المفترض في أكتوبر 2022 24٪ ساعة أقلs مما كان عليه الحال في أوائل عام 1990.

الرقم القياسي لساعات التجميع لقطاع المرافق من 1990 إلى 2022

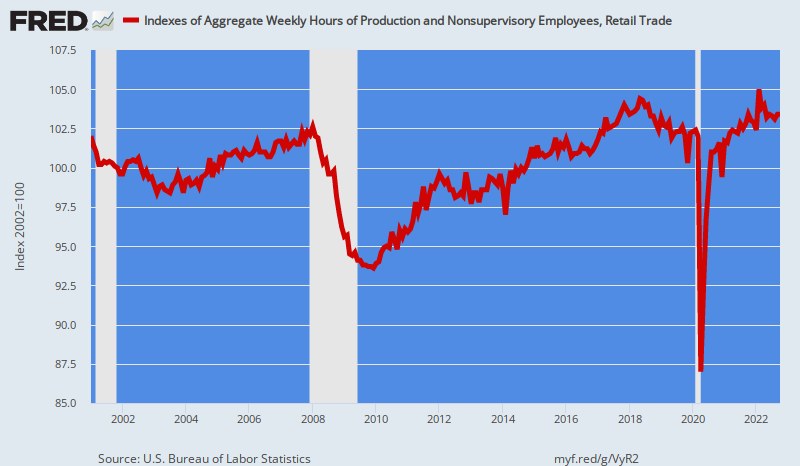

في قطاع التجزئة ، بلغت ساعات العمل ذروتها قبل 53 شهرًا في مايو 2018. على الرغم من الانتعاش من انخفاض 17 ٪ في أبريل 2020 ، ظل مؤشر ساعات أكتوبر للبيع بالتجزئة لا يزال 1٪ أدناه ذروتها قبل أربع سنوات.

مرة أخرى ، لا يوجد سبب لمعاملة الوظائف والساعات المولودة من جديد على أنها "نمو" في سوق العمل. وبالتأكيد ، عندما استقرت العمالة فعليًا على أساس الاتجاه على مدار الـ 22 عامًا الماضية ، فإن الفكرة القائلة بأن تقرير أكتوبر / تشرين الأول خان القوة هي مجرد فكرة بسيطة.

ومع ذلك ، فإن الأرقام لا تكذب. في كانون الثاني (يناير) 2001 ، سجل مؤشر إجمالي ساعات العمل في قطاع التجزئة 102.0 مقارنة بـ 103.4 في أكتوبر 2022. وبالتالي ، فإن الرياضيات الخاصة به هي معدل نمو سنوي قدره 0.06٪، إذا كنت تريد تسجيل أخطاء التقريب.

الرقم القياسي لساعات العمل الإجمالية في قطاع التجزئة من يناير 2001 إلى أكتوبر 2022

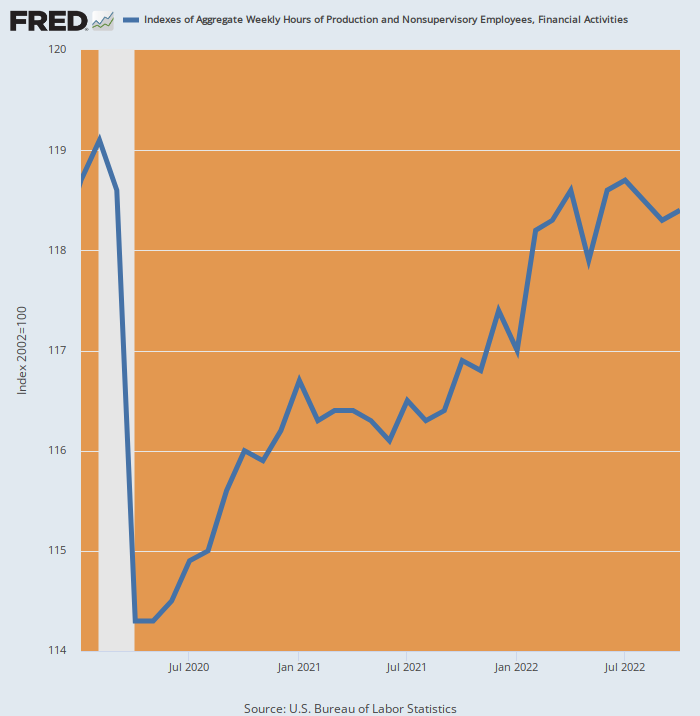

قطاع آخر غير مستقر هو الخدمات المالية والعقارات. خلال شهر أكتوبر ، كان مؤشر الساعات الكلية فعليًا أقل من مستواه في أبريل الماضي ولا يزال شنومك٪ أقل من حيث تم نشرها في فبراير 2020.

ولا ينبغي أن ننكر أهمية هذا الركود. بعد كل شيء ، كان هناك ازدهار حقيقي في الأسواق المالية والعقارات خلال العامين ونصف العام الماضيين ، ومع ذلك فقد ظل التوظيف ثابتًا.

لذلك لا يوجد سوق عمل "قوي" هنا أيضًا.

الرقم القياسي للساعات الإجمالية في قطاع التمويل والعقار يناير 2020- أكتوبر 2022

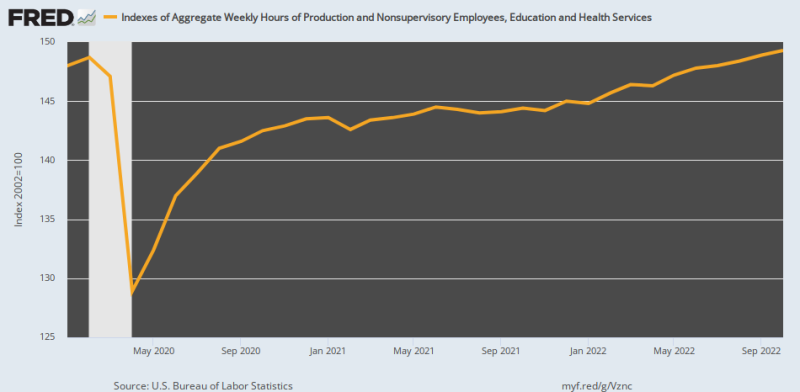

حتى قطاع التعليم والصحة المزدهر سابقًا أصبح ناجحًا. يمثل مؤشر إجمالي ساعات العمل في أكتوبر 2022 معدل نمو سنويًا مجهريًا يبلغ فقط 0.15%مقارنة بشهر فبراير 2020.

كما يتضح من الرسم البياني ، فإننا نتعامل هنا أيضًا مع ساعات الولادة من جديد. وتراجع المؤشر بنسبة 13.3٪ خلال أبريل 2020 بأمر من Virus Patrol. وفقاً لذلك، 97% من الساعات المكتسبة منذ ذلك الحين تم حسابه من خلال استعادة الساعات المفقودة بسبب عمليات الإغلاق ، وليس النمو العضوي من علامة المياه المرتفعة في فبراير 2020.

كنقطة مرجعية ، كان معدل النمو للسنوات الـ 56 المنتهية في فبراير 2020 هو 3.3% سنويا —- مستوى 22X أعلى منذ أكثر من نصف قرن. لذا ، حتى في حالة وجود قطاع مدعوم بقوة بمدفوعات التحويل الحكومية والتفضيلات الضريبية ، تباطأ نمو التوظيف المقاس بساعات العمل إلى حد ضئيل.

مؤشر الساعات الإجمالية للتعليم والخدمات الصحية ، فبراير 2020 إلى أكتوبر 2022

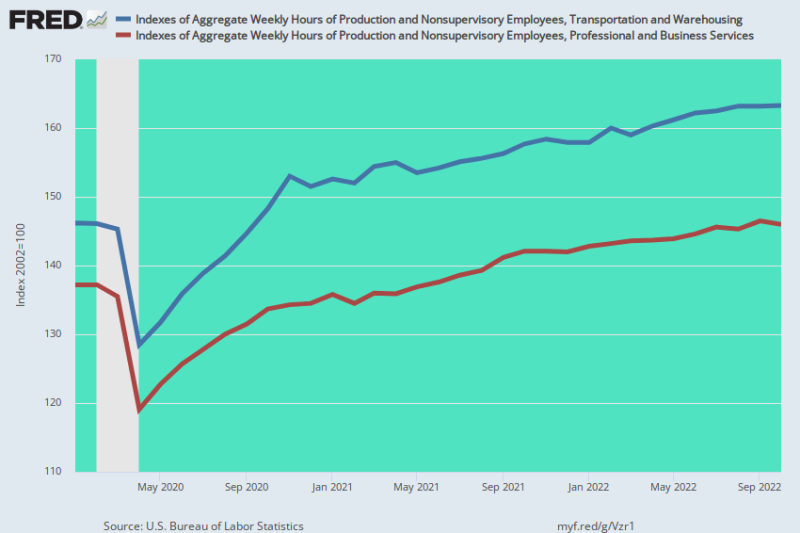

في الواقع ، إذا قمت بفحص البيانات الخاصة بجميع الصناعات المنفصلة العشر أو نحو ذلك والتي يوفر لها BLS مؤشر إجمالي ساعات العمل ، فقد أظهر اثنان فقط مكاسب ذات مغزى خلال أكتوبر 2022 مقارنة بمستوى ما قبل Covid في فبراير 2020. مؤشر الساعات الإجمالي بالنسبة لقطاع المستودعات والنقل ، فقد ارتفع بنسبة 11.7٪ ، بينما كان مؤشر الخدمات المهنية والتجارية أعلى بنسبة 6.4٪ من مستوى ما قبل Covid في فبراير 2020.

لكن في كلتا الحالتين نرى ظربانًا ينزلق على طول كومة الخشب. كانت الزيادة الفائقة الموثقة جيدًا في البضائع التي سلمتها أمازون بمثابة قطعة أثرية غير مستدامة لعمليات الإغلاق والتحفيز الهائل. لقد انتهى ذلك الآن ، بالطبع ، ولكن بينما استمر ، كان هناك ازدهار هائل في التوظيف في قطاعي المستودعات والنقل - وهو الازدهار الذي أدى بلا هوادة إلى فائض كبير في السعة. وفقًا لذلك ، عندما تبدأ عمليات التسريح ، من المحتمل أن يتجه الخط الأزرق أدناه جنوبًا. لحظة عظيمة.

وبالمثل ، فقد تركز العمل من المنزل بشكل كبير في القطاع المهني وقطاع الأعمال. لكن التسريح الأخير للعمال على نطاق واسع في قطاع التكنولوجيا ، والذي تجسد في الأسبوع الماضي بخفض 50٪ من قوة العمل على تويتر ومذبحة الوظائف الوشيكة في فيسبوك ، تبشر بيوم حساب لهواة جمع الرواتب الثلاثية المختبئين في المنزل.

في الواقع ، فإن التوظيف الزائد في هذا القطاع ، والذي يمثل 22.5 مليون من الوظائف الأعلى أجراً في أمريكا ، من المحتمل أن يحدث على نطاق هائل. وهذا يعني أن الخط البني أدناه سيتجه بحدة جنوبًا في الأشهر المقبلة.

فهرس الساعات الإجمالية للنقل والتخزين والخدمات المهنية والأعمال ، فبراير 2020 إلى أكتوبر 2022

باختصار ، سوق العمل أبعد ما يكون عن القوة ، وهو يعكس فعليًا نموًا في ساعات الصفر تقريبًا على أساس إجمالي منذ ذروة ما قبل Covid في فبراير 2020 ، بصرف النظر عن الحالتين الشاذتين اللتين سيتم عكسهما قريبًا. لذا فإن الفكرة المشتقة القائلة بأن الاقتصاد الأمريكي قوي أيضًا هي مجرد فكرة بسيطة.

جزء 2

ومن المفارقات أن الضعف البنيوي المنهجي لسوق العمل في الولايات المتحدة الذي تم عرضه أعلاه حدث في سياق فورة ضخمة لطباعة النقود من قبل البنوك المركزية في العالم ، والتي تتجسد في النمو المذهل لميزانياتها العمومية الجماعية. مقارنة ب التي تزيد قيمتها عن 4 تريليون دولار. في عام 2002 ، تجاوزت الميزانيات العمومية المجمعة للبنوك المركزية في العالم الآن 43 تريليون دولار.

لا يوجد شيء من هذا القبيل في التاريخ المسجل ، لكن تأثيره التفاضلي على الاقتصاد العالمي هو دبوس الغلق لما سيأتي بعد ذلك. وهذا يعني ، في مناطق تكلفة العمالة المرتفعة مثل الولايات المتحدة ، أدت طباعة النقود في العقد الماضي إلى نقل هائل للإنتاج الصناعي إلى أماكن منخفضة التكلفة بقيادة الصين. وهذا بدوره عزز التجربة المصاحبة لما بدا أنه "تضخم منخفض" بسبب التدفقات الهائلة الناتجة من السلع الأجنبية الرخيصة.

في الوقت نفسه ، أدى التوسع النقدي المتبادل في الصين وفيتنام والمكسيك وغيرها من الاقتصادات منخفضة التكلفة إلى نشوء فورة في الاستثمار السيئ تغذيها الديون ذات أبعاد كتابية. وكانت النتيجة طاقة إنتاجية متضخمة إلى حد كبير لخدمة المستهلكين في الولايات المتحدة وأوروبا والعالم المتقدم. وهذا يعني أن العالم المتقدم قد حصل على ما يبدو أنه فترة من النمو المنخفض / الازدهار المنخفض التضخم ، في حين أن العالم الأقل تقدمًا في السابق شهد ارتفاعًا في الاستثمار والإنتاج الصناعي يغذيه الديون بسرعة فائقة.

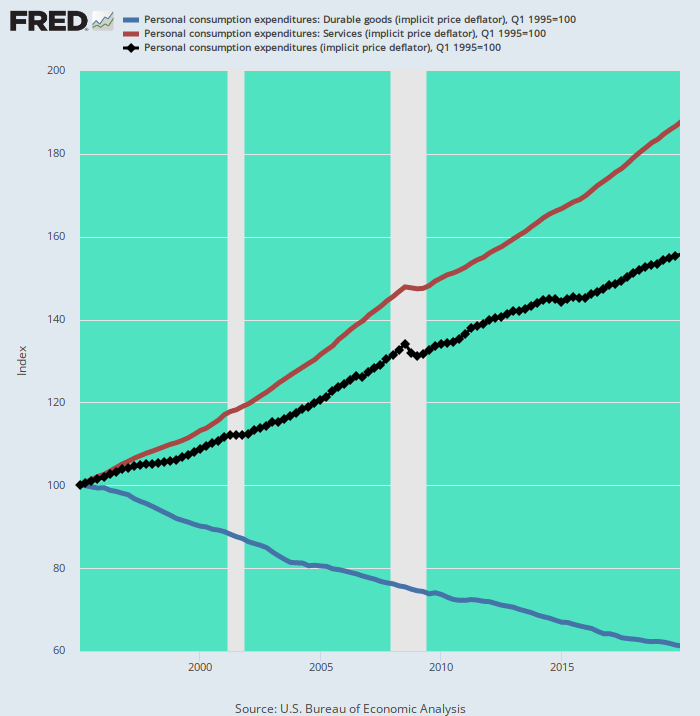

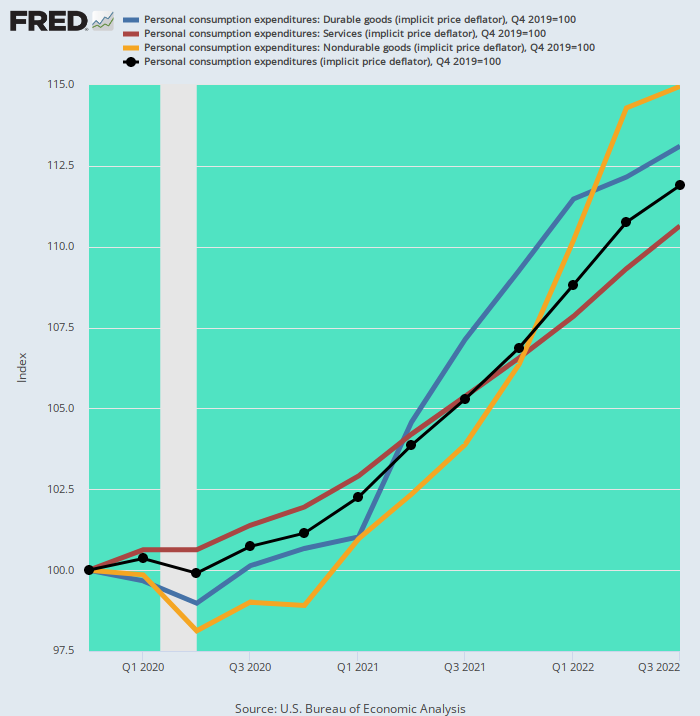

في الواقع ، وصف التأثير على الاقتصاد الأمريكي "تضخم الشاشة" بالكاد ينصف الكلمة. خلال الـ 25 عامًا التي تلت أن أصبحت الصين قوة تصدير في منتصف التسعينيات ، انخفض معامل انكماش نفقات الاستهلاك الشخصي الأمريكي للسلع المعمرة بشكل مذهل -40%، في حين ارتفع معامل انكماش PCE للخدمات بنسبة+ 87٪.

ولكن فيما يتعلق بالتركيز الطائش لبنك الاحتياطي الفيدرالي على "هدف" التضخم السنوي ، كان كل شيء على ما يرام. ناهيك عن أن بنك الاحتياطي الفيدرالي قد حقق هدفه المقدس 2.00٪ فقط بسبب الانهيار لمرة واحدة وغير المستدام في تضخم السلع المعمرة ، مما تسبب في تقريب المقياس المفضل (معامل انكماش نفقات الاستهلاك الشخصي) إلى ما دون (1.80٪) هدفه بقليل.

التغير السنوي في المؤشر: 1995-2019

- معمل انكماش البضائع المعمرة: -2.00٪ ؛

- أداة انكماش خدمات PCE: + 2.56٪ ؛

- انكماش PCE العام: + 1.80٪

تضخم الشاشة المنقسمة: جهاز انكماش PCE الكلي مقابل جهاز انكماش السلع المعمرة ومضخم الخدمات ، 1995-2019

كان الذبابة في المرهم بالطبع تضخماً موازياً هائلاً للأصول المالية في كل مكان - من نيويورك إلى لندن ومومباي وشنغهاي. ولكن طالما استمر ائتمان البنك المركزي في التوسع ، تمكنت الفقاعة المالية العالمية العملاقة ، والديون البالغة 260 تريليون دولار التي تستند عليها بشكل غير مستقر ، من البقاء واقفة على قدميها.

لا أكثر. سيُطلب الآن من بنك الاحتياطي الفيدرالي وغيره من البنوك المركزية أن يهاجموا بلا هوادة الفقاعة المالية العالمية التي أنشأوها من أجل قمع تضخم السلع والخدمات الضار الذي ظل يغلي تحت السطح طوال الوقت.

كما اتضح ، كانت سلسلة التوريد العالمية الهائلة الانكماشية دائمًا هشة للغاية ومصطنعة للغاية بحيث لا يمكن استدامتها ، خاصة في مواجهة الاضطرابات الخارجية. جاء ذلك بعد عام 2019 في شكل Covid Lockdowns ، وتحفيز الإنفاق الحكومي الهائل في جميع أنحاء العالم ، ثم حرب العقوبات التي شنتها واشنطن على أسواق السلع الأساسية في العالم ونظام المدفوعات ونظام التداول.

من بين أمور أخرى ، تسبب هذا في اختفاء عصر تضخم الشاشة بين عشية وضحاها. منذ ديسمبر 2019 ، لم يكن هناك ثقل موازن لتضخم الخدمات المحلية من قطاع السلع. ارتفعت معدلات انكماش السلع المعمرة وغير المعمرة بمعدلات لم نشهدها منذ أوائل الثمانينيات ، مما تسبب في زيادة معامل انكماش نفقات الاستهلاك الشخصي الإجمالي بأكثر من الضعف.

في الواقع ، زاد معامل انكماش الخدمات (الخط البني) بنسبة 3.73٪ سنويًا منذ الربع الرابع من عام 4 ، وهو الآن متأخر ، مع السلع المعمرة (الخط الأزرق) والسلع غير المعمرة (الخط الأصفر) التي تسحب مؤشر انكماش نفقات الاستهلاك الشخصي الإجمالي (الخط الأسود) أعلى بشكل حاد .

التغير السنوي في المؤشر منذ الربع الرابع 4:

- معدل انكماش خدمات PCE: 3.73٪ ؛

- انكماش PCE للسلع المعمرة: 4.58٪ ؛

- انكماش PCE للسلع غير المعمرة: 5.21٪ ؛

- انكماش PCE العام: 4.20%

جهاز انكماش ومكونات PCE ، الربع الرابع 4 إلى الربع الثالث 2019

وغني عن القول ، إن بنك الاحتياطي الفيدرالي يعاني الآن من ارتفاع مستوياته وجفافه. لقد انتهى الآن "التضخم المنخفض" المصطنع من قطاع السلع. إذا كان هناك أي شيء ، فإن المزيد من التفكك في سلاسل التوريد العالمية سيؤدي إلى انعكاس المكاسب المفاجئة للتضخم المنخفض في الفترة 1995-2019 ، حيث يتم إرجاع إنتاج السلع إلى أماكن محلية ذات تكلفة أعلى. وإذا استمر المحافظون الجدد في شق طريقهم في واشنطن ، فسوف تتصاعد الحرب بالوكالة على روسيا ، مما يتسبب في جولة جديدة من التمزقات المدمرة في أسواق السلع.

وسيعني ذلك أيضًا أن "المحور" الذي يتبجح به بنك الاحتياطي الفيدرالي لإنقاذ الفقاعات المالية المنهارة لن يحدث ببساطة. إن زخم السلع والخدمات وتضخم العمالة هو ببساطة قوي للغاية بحيث لا يستطيع مبنى Eccles عكس مساره. علاوة على ذلك ، فإن عزم الاحتياطي الفيدرالي المطلق على العودة إلى هدف التضخم المقدس 2.00٪ سيؤدي فقط إلى إطالة الانكماش المالي الكبير الذي ينخفض الآن.

ما لا يحصل عليه الاقتصاديون من جانب البيع هو أن مقايضة منحنى كينز فيليبس بين التوظيف والتضخم لم تكن صالحة في المقام الأول ؛ وأن الاضطراب الهائل الأخير للنشاط الاقتصادي بسبب عمليات الإغلاق والتحفيز يعني أن نقاط البيانات الحكومية الحالية لا تشبه إلى حد بعيد اتجاهات دورة الأعمال في الماضي.

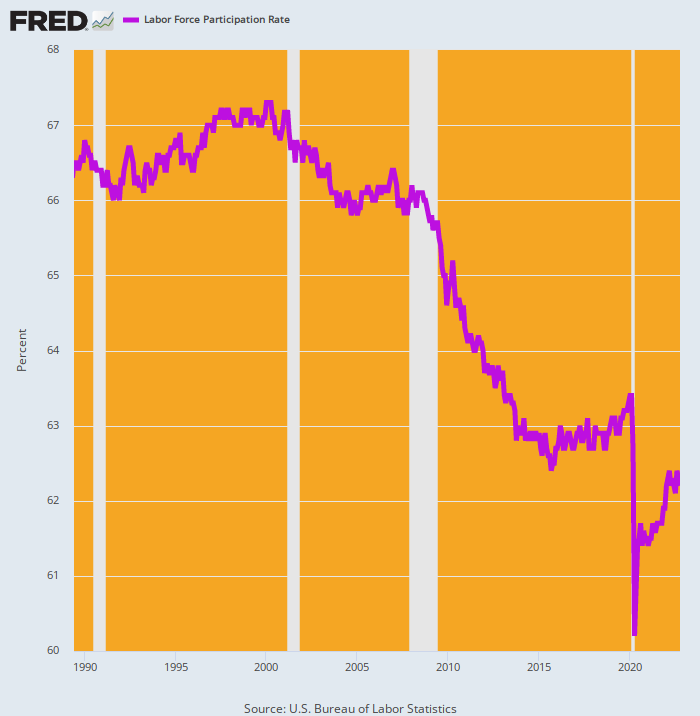

فيما يتعلق بهذا الأخير ، مال معدل المشاركة في القوى العاملة إلى الذروة حيث وصلت دورة الأعمال إلى ما يسمى بالتوظيف الكامل ، مما يعكس حقيقة أن ساعات العمل الإضافية المتاحة قد تم سحبها إلى العمالة المربحة. يتضح هذا في الرسم البياني أدناه لفترات ما قبل الركود 1990 و 2001 و 2008-09 و 2020 ، وهي حالة من سحر جانب العرض في العمل.

أي أن جذب موارد عمل إضافية إلى الاقتصاد النقدي ليس تضخميًا بطبيعته. يأتي التضخم في نهاية المطاف من الأموال السيئة ، وليس الكثير من الناس يعملون.

على نفس المنوال ، فإن فقدان موارد العمل من الاقتصاد النقدي ليس بطبيعته انكماشياً ، إما إذا تم استبدال دخل العمل الضائع بمدفوعات التحويل وسحب المدخرات الحالية.

وهذا هو المكان الذي نحن فيه الآن. لقد شهدنا تدفقًا هائلاً للحوافز المالية والنقدية ، لكن معدل مشاركة القوى العاملة لا يزال منخفضًا للغاية. ذلك لأن "الطلب" المصطنع للإنفاق الذي ولّدته واشنطن قد قوبل بإعانات مالية لعدم الإنتاج والتباطؤ المدعوم من الدولة. لم يكن هناك حافز مضاعف!

في هذا السياق ، تجدر الإشارة إلى أننا بدأنا الرسم البياني أدناه في عام 1990 لسبب وجيه. لا يمكن مقارنة الأربعين عامًا التي سبقت ذلك بسبب تراكم النسبة لمرة واحدة خلال الفترة 40-1950 حيث دخلت النساء على نطاق واسع في القوى العاملة النقدية (على عكس الأسرة).

على أي حال ، ليس لديك سوق عمل "قوي" عندما كان هناك اتجاه علماني نحو انخفاض معدل المشاركة في القوى العاملة منذ عام 2000. في الواقع ، المجموع الكلي لسياسة واشنطن - عمليات الإغلاق ، وإثارة الخوف لفيروس كوفيد ومحفزات غير مسبوقة - كانت جانب مناهضة العرض.

معدلات مشاركة القوى العاملة عند الذروة الدورية:

- كانون الثاني (يناير) 1990: 66.8٪ ؛

- 2000 فبراير: 67.3٪.

- كانون الأول (ديسمبر) 2006: 66.4 في المائة ؛

- 2020 فبراير: 63.4٪

- سبتمبر 2022: 62.3٪.

معدلات المشاركة في القوى العاملة ، 1990-2022

إن انهيار معدل المشاركة في القوى العاملة منذ عام 2000 ليس بالأمر الهين. إنه يعكس ما يعادل 13.2 مليون العمال الذين تركوا القوى العاملة بسبب التقاعد ، والعجز ، والرعاية الطبية ، وطوابع الطعام ، وأشكال أخرى من دعم دولة الرفاه ، أو ، في حالة بعض جيل الألفية ، حياة مريحة في قبو الأم والأب.

في كلتا الحالتين ، تقلص جانب العرض الذي يمثله سوق العمل بشكل حاد ، حتى مع تضخم الطلب المدعوم من الحكومة بما يتجاوز كل سابقة سابقة. ما يعنيه ذلك ، بالطبع ، هو التضخم المصحوب بركود تضخم مدفوع بتكلفة العمالة.

ومن أجل عدم الشك في أن دوامة أسعار الأجور مدمجة الآن ، فإليك مكاسب الأجور في الساعة على أساس سنوي من قطاعات سوق العمل الرئيسية كما تم نشرها في تقرير الوظائف لشهر أكتوبر.

التغير في متوسط معدل الأجر بالساعة س / س:

- المستودعات والنقل: + 8.5٪ ؛

- الترفيه والضيافة: + 7.1٪ ؛

- البناء: + 6.6٪ ؛

- المرافق: + 6.4٪ ؛

- الخدمات المالية: + 6.0٪ ؛

- إنتاج السلع: + 5.7٪ ؛

- الجملة: + 5.4،XNUMX٪ ؛

- الصحة والتعليم: + 5.3٪ ؛

- الأعمال والخدمات المهنية: + 5.1٪ ؛

- إجمالي العمالة الخاصة: + 5.5٪.

في الجزء الثالث ، سوف نتتبع الطريقة التي من المرجح أن يؤدي بها ارتفاع الأجور والضغط من أجل "اللحاق بالركب" من زيادات تكلفة المعيشة التي تم اختبارها بالفعل إلى استمرار الزخم التضخمي لعدة أرباع قادمة. في الواقع ، فإن العمالة المتعطلة التي من المفترض أن تنتج عن تشديد بنك الاحتياطي الفيدرالي قد تم إخراجها بالفعل من القوى العاملة من قبل Virus Patrol والتراكم المصطنع لـ "المدخرات" من العامين اللذين عززتهما الحكومة البقاء في المنازل والمحفزات.

جزء 3

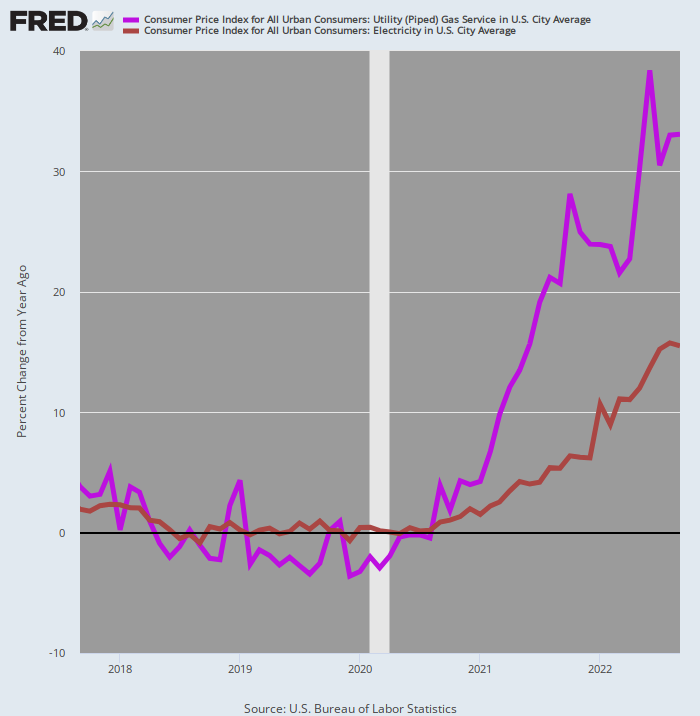

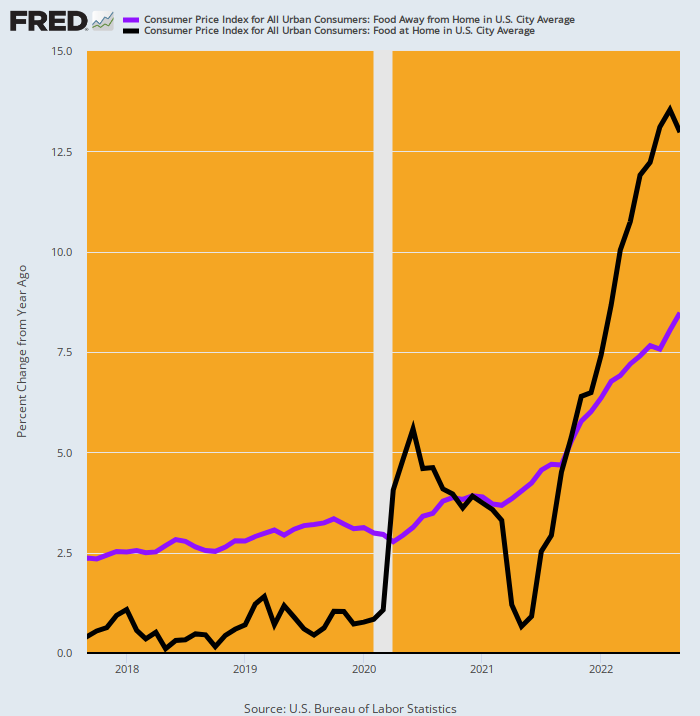

في غضون ذلك ، يجب التأكيد على أن التدهور التضخمي في المستقبل لن يعتمد على تضخم الخدمات وحده. هذا لأن ما يسمى بمجمع الغذاء والطاقة لا يبرد بنفس السرعة التي يعتقدها نقاد وول ستريت.

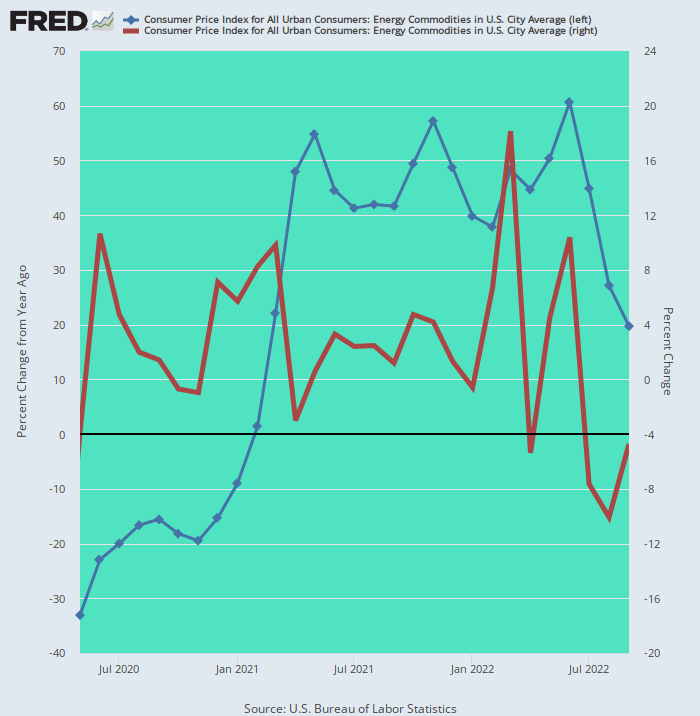

كما يحدث ، فإن أجزاء المرافق من تكاليف الطاقة - التي تمثلها الكهرباء والغاز عبر الأنابيب - لم تبرد على الإطلاق. فواتير الكهرباء المنزلية مرتفعة بالفعل 15.5% من العام السابق ، في حين أن الرقم القياسي لأسعار الاستهلاك للغاز عبر الأنابيب المستخدم للتدفئة المنزلية والطهي هو 33% أعلى من العام الماضي. علاوة على ذلك ، لم ينحني أي من الخطين في الرسم البياني بشكل حاد في الأشهر الأخيرة.

تغيير سنوي في فواتير الكهرباء والغاز بالأنابيب من 2017 إلى 2022

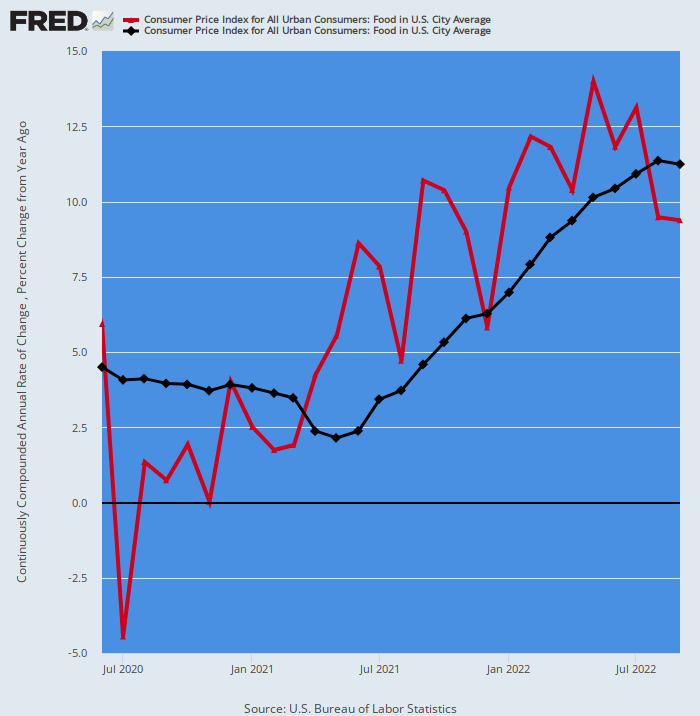

وبالمثل ، فإن كلا الجزأين من مؤشر الغذاء لا يزالان يرتفعان بمقطع عنيف: مقارنة بالسنة الماضية ، ارتفع الطعام بعيدًا عن المنزل (مثل المطاعم) بمقدار 8.5% في سبتمبر ، بينما ارتفعت أسعار محلات البقالة بنسبة 13.0٪. ويعكس كلا الخطين صعودًا رأسيًا لا يُظهر أي علامة على التباطؤ في الأشهر المقبلة.

كما يحدث ، تمثل حسابات الطعام هذه على أساس مشترك 13.65% من الوزن في مؤشر أسعار المستهلك ، وكانت مرتفعة 11.29% على أساس المتوسط المرجح خلال العام الماضي. هذه أعلى زيادة سنوية منذ 43 عامًا (مايو 1979)!

تغيير سنوي في مكونات CPI للأغذية بعيدًا عن المنزل ومتاجر البقالة ، 2017-2022

الجزء الوحيد من مجمع الغذاء والطاقة الذي تم تبريده بالفعل هو النقل القائم على البترول ووقود التدفئة ، والذي يمثل فقط 4.57% من الوزن في الرقم القياسي لأسعار المستهلك. في حين أن معدل التغير Y / Y (الخط الأزرق) كان لا يزال 19.7٪ في سبتمبر ، كان المعدل الشهري للتغيير (الخط البني) سلبيًا لمدة ثلاثة أشهر متتالية ، مما أدى إلى انخفاض الاتجاه Y / Y بشكل حاد ، وإن كان من الخارج- من هذا العالم مكاسب بنسبة 61٪ على أساس سنوي تم نشرها في يونيو.

علاوة على ذلك ، منذ منتصف سبتمبر ، استقر متوسط السعر الوطني للبنزين عند حوالي 3.80 دولار للغالون ، بينما استمرت أسعار الديزل ووقود الطائرات في الارتفاع. أسعار التجزئة للديزل حاليًا عند 5.33 دولارات للغالون الواحد مرتفعة بنسبة 6٪ عن مستويات منتصف سبتمبر (عندما تم أخذ آخر مؤشر أسعار المستهلك) و 49٪ عن أسعار العام الماضي.

لذا ، في حين أنه من الواضح أن أسعار الوقود المعتمدة على البترول بدأت في الظهور في أواخر الربيع ، فإن مكاسب 19.7٪ على أساس سنوي الموضح أدناه ليس عاملًا مضادًا للتضخم تمامًا. سيكون هذا هو الحال بشكل خاص في الأشهر المقبلة إذا استمرت أسعار نواتج التقطير المتوسطة في الارتفاع وانتعشت أسعار البنزين استجابةً للتخفيض الإضافي للنفط الروسي في السوق العالمية بعد الحظر الأوروبي الكامل على الواردات المنقولة بحراً ساري المفعول في أوائل ديسمبر.

مؤشر أسعار المستهلك لسلع الطاقة: التغير السنوي (الخط الأزرق) مقابل التغيير الشهري (الخط الأحمر) ، مايو 2020 إلى سبتمبر 2022

على أساس الكل في كل شيء ، وبالتالي ، فإن مجمع الغذاء والطاقة ليس هو القوة الانكماشية على المدى القريب التي يتم تصدعها لتكون. على أساس Y / Y ، ارتفعت مكونات مؤشر الغذاء المجمعة بمقدار 11.3% ومكونات خدمات طاقة المرافق مجتمعة 20.3%، ويستمرون في الارتفاع بمقطع ضخم على أساس شهري.

معا تمثل هذه المكونات ل 17.31% من الوزن في مؤشر أسعار المستهلك ، مقارنةً فقط 4.66%يعزى إلى البنزين ونواتج التقطير الوسطى. هذا هو، 79% من الوزن في مجمع الغذاء والطاقة (الوزن الإجمالي = 21.88٪) لا تظهر أي علامة على التباطؤ.

على سبيل المثال ، يوجد هنا المؤشر الفرعي لكلا مكوني الغذاء في مؤشر أسعار المستهلك. خلال الشهر الأخير (سبتمبر) ، كان معدل الزيادة الشهرية السنوي (الخط الأحمر) مرتفعًا + 9.4٪ ، وهو مستوى أقل بقليل من رقم Y / Y المذكور أعلاه + 11.3٪. هذا يعني ، كمسألة إحصائية بحتة ، أن مؤشر الغذاء سيرتفع بقوة حتى عام 2023 ، حتى لو كان معدل الزيادة الشهرية سيبرد فجأة على عكس الاتجاه الصعودي غير المنتظم الأخير (الخط الأحمر) في الرسم البياني أدناه.

مؤشر أسعار المستهلك للغذاء: التغير السنوي (الخط الأسود) مقابل التغير الشهري السنوي (الخط الأحمر)

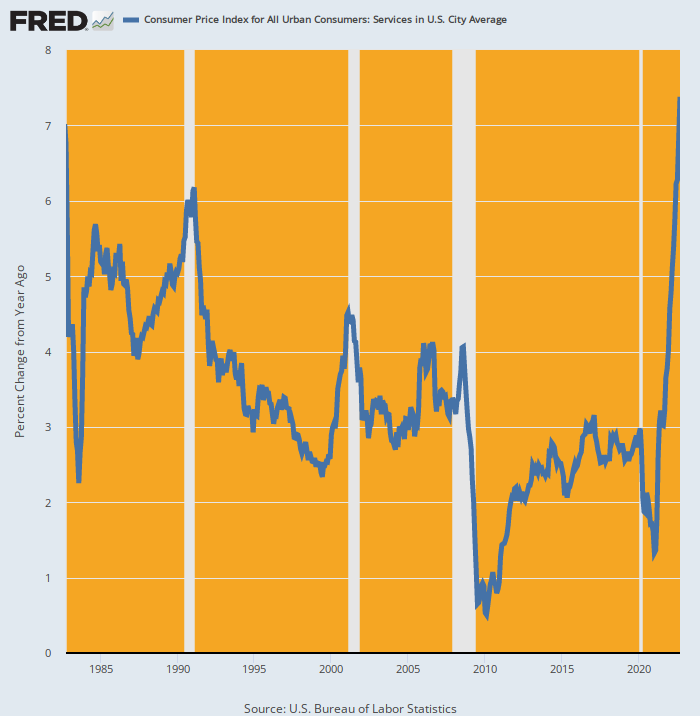

وغني عن القول ، مع وجود الكثير من الضغوط التضخمية في مجمع الغذاء والطاقة ، فإن الفكرة القائلة بأن مؤشر أسعار المستهلكين الإجمالي سوف يتلاشى بسرعة في الأشهر المقبلة هي مجرد حلم مستحيل. بعد كل شيء ، مع تصاعد تكاليف العمالة المنزلية عند مستويات 6٪ + الموضحة في الجزء 2 ، لا توجد طريقة لمؤشر CPI للخدمات أن يخرج من الغليان في أي وقت قريبًا.

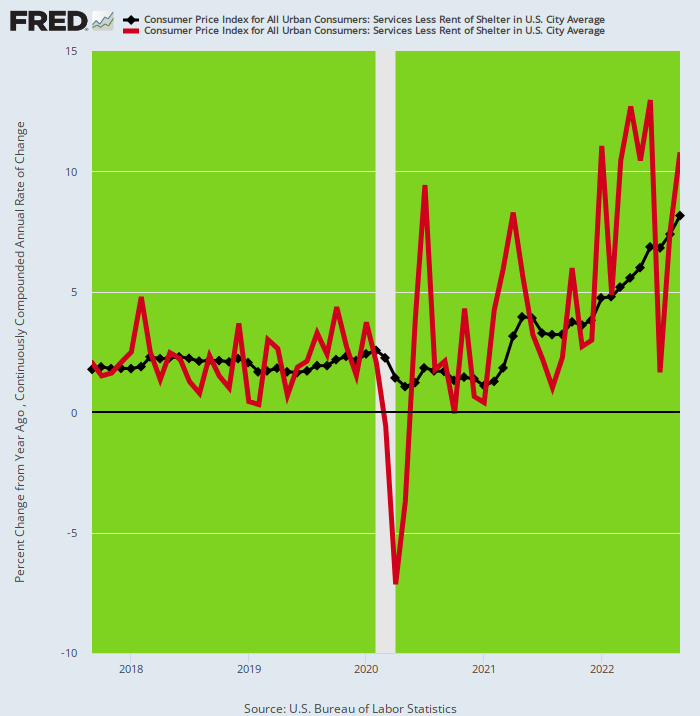

وهو في حالة الغليان مقارنة بالسنوات الأربعين الماضية. مكسب Y / Y لـ 7.4% في سبتمبر كانت أكبر زيادة منذ سبتمبر 1982 ، وأكثر من ضعف الزيادة 3.2٪ على أساس سنوي التي تم نشرها في سبتمبر 2021. وهذا يعني أن الخط الأزرق الرأسي تقريبًا في الرسم البياني أدناه يشير إلى زخم أمامي قوي ، وليس انعطافًا أقل قاب قوسين.

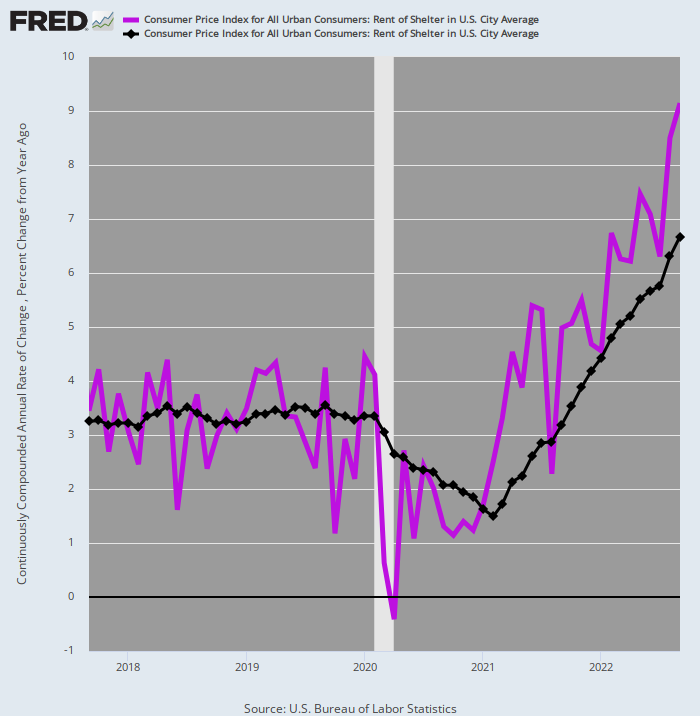

Y / Y Change in CPI For Services، 1982-2022

من المؤكد أن أكثر من نصف الوزن بقليل في مؤشر أسعار المستهلك للخدمات (60.51٪) يتم حسابه من خلال إيجار المأوى (32.11٪) ، ويصر بعض الذين يشترون الغطاسون على أن الإيجارات على وشك الانهيار. ولكن هذا يعتمد على قراءة خاطئة للانخفاض الموسمي في طلب الإيجارات على أساس شهري - وهو انخفاض يحدث كل عام خلال أشهر الخريف.

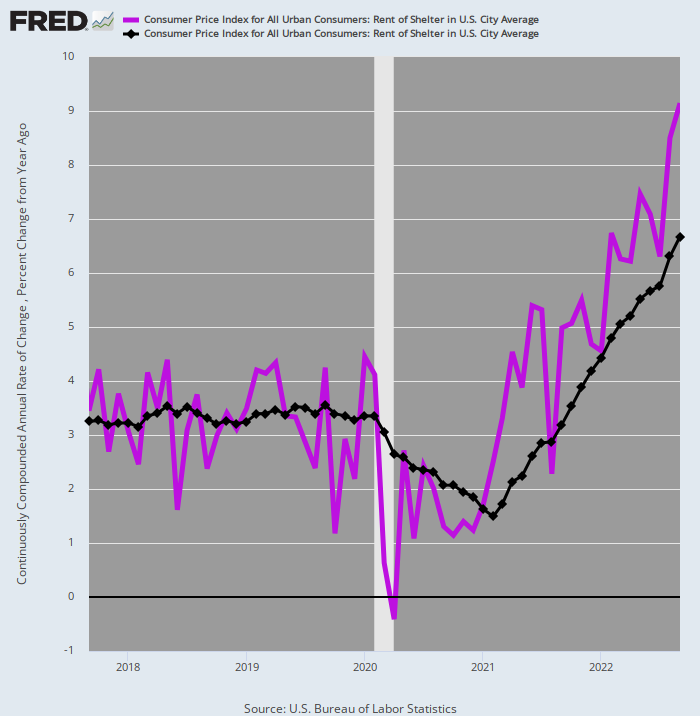

علاوة على ذلك ، فإن طلب الإيجارات على عقود الإيجار الجديدة ليس المقياس الصحيح لتضخم الإيجارات الذي تواجهه جميع الأسر الأمريكية ، على أي حال. بالنظر إلى أن عقود إيجار المنازل تميل إلى أن تكون لمدة عام أو أكثر ، يستغرق الاتجاه في "طلب الإيجارات" وقتًا لتتداول المخزون بأكمله من المساكن المستأجرة ، وهذا هو السبب في أن مؤشر المأوى CPI يعكس تأخرًا مستمرًا بين قراءات وتلك المعلنة لطلب الإيجارات من قبل الخدمات العقارية الخاصة الرائدة.

وبناءً على ذلك ، فإن المقياس المناسب للمكان الذي يتجه إليه إيجار الرقم القياسي لأرقام المساكن يكمن في المقارنة بين التغيرات السنوية في الإيجار الشهري (الخط الأرجواني) وتغير Y / Y (الخط البني). كما هو موضح أدناه ، فقد تجاوز الأول الأخير الأخير منذ يناير 2022 ، مما يعني أنه من الناحية الحسابية ، سيتجه الاتجاه Y / Y إلى الأعلى لعدة أشهر قادمة.

في الواقع ، خلال شهر سبتمبر ، كان المعدل السنوي للتغيير الشهري 9.15%، وهو رقم أعلى بنسبة 40٪ تقريبًا من مكاسب Y / Y لـ 6.7٪. باختصار ، حتى إذا تسبب انخفاض أسعار المساكن الجديدة في الفترة المقبلة في طلب خفض الإيجارات ماديًا ، فسيكون ذلك جيدًا حتى عام 2024 قبل أن يجد مؤشر إيجار المأوى طريقه نحو هدف الاحتياطي الفيدرالي البالغ 2.00٪.

مؤشر إيجار المأوى CPI: التغير الشهري السنوي (الخط الأرجواني) مقابل التغير السنوي (الخط الأسود) ، 2017-2022

على أي حال ، ارتفع مؤشر خدمات الرقم القياسي لأسعار المستهلك باستثناء إيجار المأوى 8.1% في سبتمبر ، وهو رقم أعلى من زيادة 7.4٪ لمؤشر إجمالي الخدمات. وهذا يعني ، بالطبع ، أن 28.40٪ من وزن مؤشر أسعار المستهلكين الذي تمثله الخدمات الأقل من خدمات المأوى ترتفع بشكل أسرع من معدلات الإيجار.

علاوة على ذلك ، كما تدل الخطوط الحمراء والسوداء المتناقضة في الرسم البياني أدناه ، لا يوجد مؤشر على أن هذا المؤشر الفرعي على وشك أن يتحول في أي وقت قريبًا. في حين أن معدل الربح الشهري السنوي (الخط الأحمر) كان متقلبًا ، فقد كان أعلى بكثير من الاتجاه Y / Y خلال سبعة من الأشهر الثمانية الماضية ، مما يعني أن المؤشر Y / Y سيكون له زخم تصاعدي كبير خلال الأشهر امام.

مؤشر CPI للخدمات الأقل مأوى: التغير الشهري السنوي (الخط الأحمر) مقابل التغير السنوي (الخط الأسود) ، 2017-2022

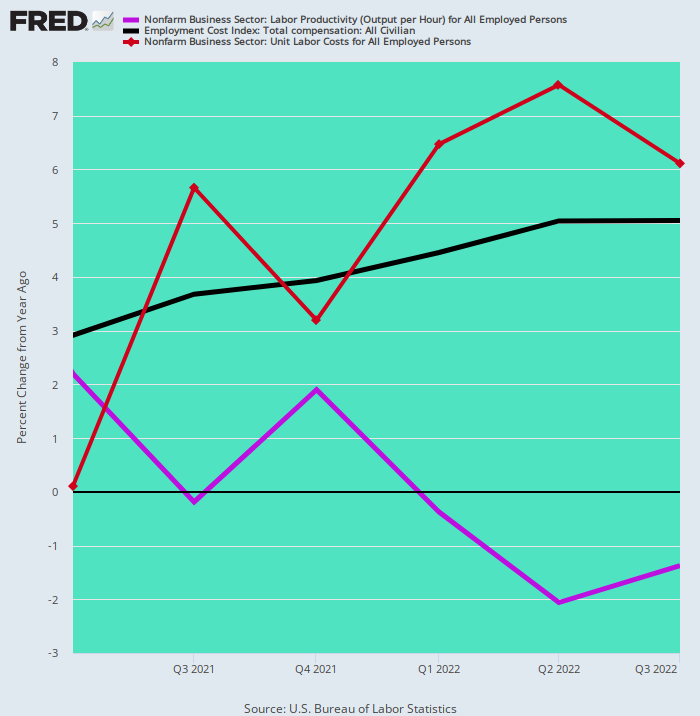

في سياق ارتفاع تكاليف العمالة والضغوط التضخمية الناتجة عن قطاع الخدمات ، يلاحظ وجود اتجاه معاكس آخر في بيانات الاقتصاد الكلي. وبالتحديد ، فإن المكاسب التي تتراوح بين 5 و 8٪ في تكاليف الأجور بين مختلف القطاعات المحلية لا يتم تعويضها بأي مكاسب إنتاجية على الإطلاق.

هذا غير طبيعي تمامًا ، وهو مقياس آخر للتأثير السلبي لعمليات الإغلاق والتحفيز والانشقاقات الناتجة عن القوى العاملة للسكان في سن العمل. على سبيل المثال ، منذ الربع الأول من عام 1 ، ارتفع إجمالي مكاسب تكاليف العمالة (بما في ذلك الفوائد) من معدل سنوي 2021٪ (الخط الأسود) إلى 3.0٪ ، بينما تراجعت مكاسب الإنتاجية (الخط الأرجواني) في الاتجاه المعاكس ، حيث انخفضت من + 2.2٪ في الربع الثالث 1 إلى -1.4٪ في Q3 2022.

وغني عن القول أن هذه الفجوة تضيف إلى نمو تكاليف وحدة العمل (الخط البني). وفقًا لذلك ، خلال الأرباع الثلاثة الماضية ، ارتفعت تكاليف العمالة للوحدة بما يزيد عن 6.0% سنويًا ، وهو ما يمثل أعلى مكاسب مستدامة منذ أكثر من أربعة عقود.

التغيير السنوي في إجمالي تكاليف التعويض وإنتاجية العمالة وتكاليف وحدة العمل ، من الربع الأول من عام 1 إلى الربع الثالث من عام 2021

في نهاية اليوم ، ترقى الحالة الكلية للاقتصاد الأمريكي إلى حالة واحدة مروعة من الركود التضخمي. سوق العمل والاقتصاد ضعيفان. التضخم الكامن قوي للغاية.

ما يعنيه ذلك ، بدوره ، هو أن الزيادات الصارمة المزعومة من بنك الاحتياطي الفيدرالي في أسعار الفائدة تأخرت يومًا واحدًا وقصير الدولار. حتى تبدأ في التأثير على الزخم التضخمي ، سيتعين عليها دفع سعر UST القياسي فوق مستوى 5.0٪ الضمني الآن في سعر الفائدة على الأموال الفيدرالية.

ومع ذلك ، فإن احتمال ارتفاع عائدات الخزانات الأرضية بشكل كبير هو الذي سيؤدي في النهاية إلى كسر الأثاث المالي وقتًا طويلاً - خاصةً بين أسعار الأسهم الحساسة للمدة. وللعلم ، كانت الولايات المتحدة على الهامش ترهن ديونها العامة الهائلة البالغة 31 تريليون دولار للمستثمرين الأجانب.

اليابانيون وحدهم ، على سبيل المثال ، راكموا حوالي 1.2 تريليون دولار من ديون الحكومة الأمريكية ، ويرجع ذلك أساسًا إلى أنها حققت أكثر بكثير من العائد المثير للشفقة البالغ 0.25٪ الذي أصدره بنك اليابان. وفرت عائدات الخزانات الأرضية هذه بدورها عائدًا أكثر جاذبية مما هو متاح في السوق المحلية حتى بعد حساب تكلفة التحوط من العملة.

لكن تجارة الدولار المحوط لم تعد تعمل ، بسبب انهيار الين. وقد تسبب هذا الأخير في ارتفاع تكلفة التحوط من العملة بشكل كبير.

لذا فقد تكبدت كل من المؤسسات اليابانية والسيد واتانابي خسائر في السندات الدولارية ، مما يعني أن أكبر المشترين في العالم لسندات الخزينة الأمريكية لسنوات ، والذين ساعدوا بقوة في خفض تكاليف الاقتراض للشركات والمستهلكين الأمريكيين ، أصبحوا الآن يتنازلون. حفر السندات الدولارية.

كما Wall Street Journal لاحظت مؤخرا ،

Sيتصاعد أن الحكومة اليابانية تبيع سندات أمريكية قصيرة الأجل ، كجزء من محاولة لدعم عملتها. في 22 سبتمبر ، العائد على سندات الخزانة الأمريكية لأجل 10 سنوات سجلت ثاني أكبر قفزة لها هذا العام بعد أن قالت الحكومة اليابانية ذلك شراء الين بالدولار من احتياطياته من العملات الأجنبية لأول مرة منذ التسعينيات.

في الوقت نفسه ، يتسابق بعض المستثمرين المؤسسيين اليابانيين لتقليل حيازاتهم من السندات الأجنبية ، بما في ذلك Treasurys.

الاحتياطي الفيدرالي يزيد سعر الفائدة لديك أضعف الين وجعل الأمر أكثر تكلفة بالنسبة للمستثمرين اليابانيين للتحوط ضد تقلبات أسعار العملات عند شراء الأصول الأمريكية. نتيجة لذلك ، بدلاً من الاعتماد على طلب المستثمرين اليابانيين على Treasurys ، أصبح المستثمرون قلقين بشكل متزايد بشأن التحول المزعزع للاستقرار في تدفقات رأس المال العالمية.

يأتي التراجع في الطلب الياباني في الوقت الذي تعاني فيه سوق السندات الأمريكية واحدة من أسوأ سنواتها في التاريخ، بعد تعرضه لضربة من التضخم المستمر وتصاعد التوقعات بشأن مدى ارتفاع الاحتياطي الفيدرالي الذي سيحتاجه لرفع أسعار الفائدة. مع انخفاض أسعار السندات ، ارتفعت عوائد سندات الخزانة إلى أعلى مستوى لها منذ أكثر من عقد.

في الواقع ، انخرط العديد من المضاربين اليابانيين لسنوات في شكل أكثر مرحًا من المراجحة التحوطية. أي أنهم حصلوا على سندات أمريكية طويلة الأجل ليس فقط لأنهم عرضوا عوائد أعلى من السندات اليابانية ولكن لأن العوائد على سندات الخزانة طويلة الأجل كانت أعلى من تلك على سندات الخزانة قصيرة الأجل. سمح لهم ذلك بكسب عوائد جيدة من خلال اقتراض الدولارات بأسعار قصيرة الأجل ثم شراء سندات طويلة الأجل - وهي خطوة عملت أيضًا كتحوط واقعي ضد تقلبات العملة!

لكن هذه اللعبة تقترب بسرعة من نهايتها. في الأشهر الأربعة الماضية فقط ، خفضت شركات التأمين على الحياة والمعاشات اليابانية وحدها حيازاتها من السندات الأجنبية بنحو 40 مليار دولار ، وفقًا لبيانات الحكومة اليابانية. يأتي ذلك بعد أن أضافوا ما يقرب من 500 مليار دولار منذ بداية عام 2016 ، عندما قادت سياسات بنك اليابان عوائد السندات اليابانية تحت الصفر.

باختصار ، تسبب محافظو البنوك المركزية في إفساد أسواق رأس المال في العالم إلى درجة يتعذر معها الإصلاح تقريبًا. نظرًا لأن بنك الاحتياطي الفيدرالي يحاول الآن التخلص من التأثير التضخمي لطباعة النقود المتهورة على مدى عدة عقود ، فإن الربيع الملتف للمضاربة وسوء الاستثمار اللاحقين في جميع أنحاء العالم مقدر له أن يتلاشى بشكل مدمر.

إذن ما لدينا ليس فقط أسوأ تضخم مصحوب بالركود التضخمي منذ 40 عامًا ، ولكن أيضًا كوكبة من أخطاء الاستثمار التي يسببها البنك المركزي والتي ستضاعف ماديًا وتطيل أمد العلاج المالي الضيق الذي بدأ للتو.

المؤلف سمح تكرم بإعادة طبع من كتابه خدمة يومية مدفوعة الأجر.

نشرت تحت أ ترخيص Creative Commons Attribution 4.0

لإعادة الطباعة ، يرجى إعادة تعيين الرابط الأساسي إلى الأصل معهد براونستون المقال والمؤلف.